Методологічні засади ідентифікації кризових явищ на ринку фінансових інвестицій України

Кризи глобального характеру викликані тим, що або в розвинутих економіках відсутній належний рівень ефективного попиту, або економічна система не здатна цей попит профінансувати. Найглибші кризи виникають у момент відсутності об'єктів для інвестування, що формують ефективний попит, а також коли економічна система втрачає здатність ефективно перерозподіляти вже існуючі фінансові ресурси. Глобальні кризи виступають як кризи фінансування економічного розвитку й зачіпають основи не лише національної, а й світової фінансової системи.

Сучасна фінансова криза має ознаки і локального, і глобального характеру: перші пов'язані з найбільшою економікою світу — економікою США — і проблемами іпотечного кредитування, що вразили американську фінансову систему в цілому, другі обумовлені тим, що останнє десятиліття світовий відтворювальний процес спирався на попит з боку американського споживача. Дефіцит платіжного балансу, що досяг максимуму в розмірі 753 млрд дол. США у 2006 році, було профінансовано американськими "споживачами за рахунок зростання їхньої заборгованості перед фінансовим сектором. Цю заборгованість профінансували іноземні інвестори, які скуповували різні американські фінансові активи, у тому числі сек'юритизовані іпотечні кредити рівня sub-prime.

Драматичні події, що відбуваються на світовому фінансовому, грошовому й товарному ринках, потребуватимуть осмислення процесів, які визначатимуть подальший розвиток економіки, розуміння місця світової фінансової системи у

процесі відтворення, а також необхідності й можливості екстраординарного державного втручання.

Важливу роль у теоретичному й емпіричному дослідженні проблематики фінансових криз і антикризового регулювання відіграють праці таких зарубіжних учених, як А. Веласко, Ч. Виплош, Р. Глік, Д. Даймонд, Р. Дорнбуш, Б. Ейхенгрін, Г. Кальво, Г. Камінскі, П. Кругман, М. Обстфельд, К. Рейнхарт, Р. Рігобон, Е. Роуз, Д. Сакс, Д. Сорос, Д. Стігліц, Д. Тобін та інші. Глобальні передумови, валютні, боргові й банківські аспекти утворення криз висвітлено у працях російських науковців С. Алексашенко, А Анікіна, А Ілларіонова, В. Іноземцева, М. Шмельо- ва. Серед вітчизняних учених, праці яких пов'язані з проблематикою фінансових криз, назвемо О. Білоруса, Д. Лук'яненка, 3. Луцишин, В. Новицькош, В. Панфі- лова, Ю. Пахомова, О. Плотнікова, А Філіпенка, С. Якубовського та ін.

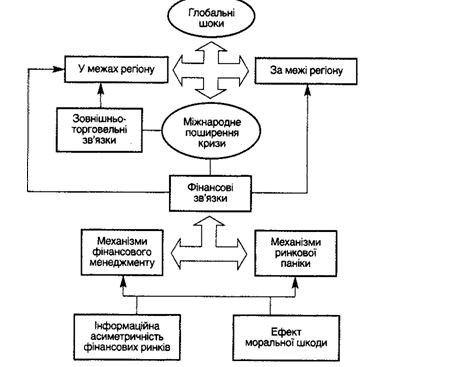

За сучасних умов головним каналом, який зумовлює стрімке поширення кризових явищ як у межах конкретних географічних регіонів, так і за їх межами, є сукупність фінансових взаємозв'язків між країнами — прямих і опосередкованих міжнародними фінансовими ринками. За умов інформаційної асиметричності фінансових ринків та існування ефекту моральної шкоди фінансові механізми поширення кризової інфекції, що базуються як на раціональних підходах фінансового менеджменту, так і на ірраціональних змінах ринкових очікувань, комбінуються, утворюючи єдиний комплексний механізм швидкої передачі ринкових коливань у фінансовій сфері. Фактично стрімке поширення кризової інфекції під час останніх криз може бути пояснено саме його дією.

За результатами узагальнення наявних наукових підходів до розуміння явища кризової інфекції складено принципову схему дії механізмів її міжнародного поширення (рис. 1).

Разом із тим виявилося, що дія цих механізмів підсилює зумовлені фінансовою глобалізацією ризики різких коливань зовнішніх потоків капіталу. Зростання внутрішніх процентних ставок вище світового рівня зумовлює масовий приплив спекулятивного капіталу тоді як їх падіння викликає швидкий його відплив за кордон. Приклади криз 1990-х років довели руйнівний ефект відпливу капіталу для національних економік і зумовили необхідність перегляду валютних і боргових аспектів внутрішньої економічної політики, порушили питання доцільності використання як захисного засобу методів контролю за рухом капіталу й посилення державного регулювання фінансових відносин у цілому.

Державна політика управління зовнішніми борговими зобов'язаннями в сучасних умовах має використовувати не лише традиційні підходи щодо обмеження максимальних обсягів заборгованості з урахуванням можливостей її обслуговування, а й звертати увагу на її структурні особливості, що містять у собі потенційні ризики для економічної безпеки країни.

Не звертаючись до детального описання переваг і недоліків усіх альтернативних режимів валютних курсів, хочемо наголосити: в умовах фінансової глобалізації жодний із існуючих типів режимів валютного курсу не забезпечує кращого захисту від криз, ніж усі інші. Крім того, слід ураховувати, що жодна країна, яка розвивається, не зможе досягти абсолютної стабільності валютного курсу незалежно від обраного його режиму доти, доки зазнають істотних коливань головні резервні валюти.

Рис. 1. Схема дії механізмів міжнародного поширення кризової інфекції

Фактично в контексті антикризового регулювання значення має не тип режиму валютного курсу, а його відповідність макроекономічним умовам даної країни й економічній політиці уряду. Саме тому сьогодні дедалі більше розуміють, що краще управління валютними курсами в країнах, що розвиваються, потребує встановлення цільових зон для реальних валютних курсів у поєднанні з управлінням і регулюванням зовнішніх потоків капіталу. Це розглядається як життєздатна альтернатива вільному плаванню чи валютному правлінню, що зумовлює повну поступку грошово-кредитних повноважень іноземному центральному банку.

Глобальні передумови поширення кризової інфекції полягають у сучасному характері розвитку світового господарства, який відзначається зростанням інтеграції національних економік до економіки глобальної, що зумовлює збільшення їх залежності від кон'юнктури міжнародних ринків за умов лібералізації всіх видів економічної активності. Зокрема, дія фінансових механізмів поширення кризової інфекції в цілому базується на інтегрованості національних фінансових ринків у глобальний фінансовий простір, загальній лібералізації фінансових відносин як на міжнародному, так і на національному рівнях, що створює передумови й можливості для різких коливань вхідних і вихідних потоків капіталу в національних економіках. Фактично за умови закритості національних фінансових ринків і обмежень на рух іноземного капіталу ці механізми поширення кризової інфекції або взагалі не працювали би, або її поширення було б значно повільнішим.

Світова фінансова криза проявилася в Україні падінням вартості акцій компаній, погіршенням стану багатьох банків (деякі з них перебувають на межі банкрутства), масштабним зростанням безробіття, різким скороченням обсягів будівництва, зупиненням багатьох підприємств, передусім металургійних. Це є свідченням того, що сьогодні розвиток нашої країни, як і багатьох інших, дедалі більше залежить від зовнішніх умов.

Сьогодні українська економіка перебуває в дуже вразливому стані. За оцінкою чутливості до макроекономічної нестабільності "Fitch", із 73 країн, підданих аналізу у травні 2008 року, Україна посіла друге місце серед найвразливіших держав. Вітчизняний банківський сектор має високий ступінь ризику — йому привласнено 10-ту категорію, до якої належать найслабші й найвразливіші банківські сектори у світі (разом із Болівією й Венесуелою). За квартальною оцінкою фінансових ризиків Американського казначейства (вересень 2008), Україна потрапила до 10-ти країн із найвищим ступенем фінансового ризику у світі. Нашій країні загрожує істотний ріст дефіциту зовнішньоторговельного балансу, який може перевищити рівень у 10 % ВВП, що є критичним для економік, які розвиваються.

Останнім часом негативні наслідки глобалізації виявилися найгострішими для банківських систем, економік й соціальних сфер майже в усіх країнах світу. Банківські кризи нерозривно пов'язані з поглибленням процесів глобалізації та збільшенням загальної нестабільності ринків. Стає очевидним, що ступінь відкритості національних економік має відповідати рівню розвитку банківської системи та якості функціонування інститутів внутрішнього регулювання. На думку аналітиків "JP Morgan", нинішня фінансова криза впливатиме на структуру ринку й ціноутворення протягом щонайменше десятиліття і приведе до збільшення повноважень центробанків у сфері регулювання.

Сьогодні спостерігається слабка керованість глобальної фінансової системи внаслідок падіння довіри до рейтингових агентств і валютних трейдерів, безконтрольного росту так званих фінансових похідних (ф'ючерсів, опціонів тощо), зростання обсягів спекулятивного капіталу тощо.

На момент розгортання світової фінансової кризи фінансовий сектор економіки України виявився найслабшою ланкою. Приведення його в нормальний стан можливе лише в разі зниження факторів ризиків, які містяться у прогнозованій сфері. Тобто на макроекономічному рівні потрібно вийти на нормативи, що відповідають критеріям фінансової безпеки. І оскільки "вчора" ми цього не зробили, доведеться робити "сьогодні", у розпал безпрецедентної за обсягом рецесії.

Та це "погляд з гори" — з точки зору макроекономічного аналізу причини глибини і всеосяжності кризи, що охопила українську економіку. Подивимося на ситуацію "знизу". Як і годиться в ринковій економіці, "дав тріщину" фондовий ринок, який віддзеркалила ПФТС. Причому ознаки нестабільності були помітними вже у 2006—2007 роках — напередодні світової кризи. Хоча тоді "перегрів" ринку нікого не лякав, навпаки, чиновники раділи, спостерігаючи безпрецедентне зростання абсолютних показників.

Проте глобальне фінансове середовище аналізує стан фондового ринку саме за торгами, що відбуваються на ПФТС. Оперативний аналіз стану фондового ринку (а відтак і технічний — основа для прийняття рішень особами, які управляють активами) в Україні є неможливим, адже зведені дані можна отримати значно пізніше, коли вдіяти вже нічого не можна (окрім підрахунку збитків або усвідомлення упущеної вигоди).

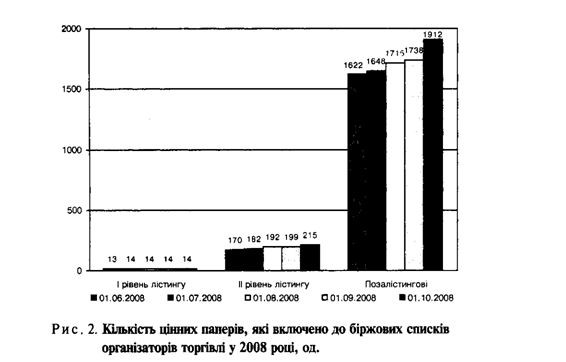

На початку 2008 року ніщо не віщувало про катастрофу. Організований ринок виглядав дуже солідно: у біржові списки організаторів торгівлі було включено 2141 цінний папір 1069 емітентів. До біржових реєстрів (тобто списків емітентів, цінні папери яких реально торгуються) увійшло 229 найменувань (10,7% від загальної кількості внесених до списків). З грудня 2006 року набрало чинності Положення про функціонування фондових бірж, затверджене рішенням Державної комісії з цінних паперів та фондового ринку України від 19.12.2006 № 1542, яким установлено вимоги до лістгінгу. У біржові списки організаторів торгівлі до котирувального списку за І рівнем лістингу було включено всього 14 цінних паперів, за II рівнем — 215, решта — так звані позалістингові (рис. 2).

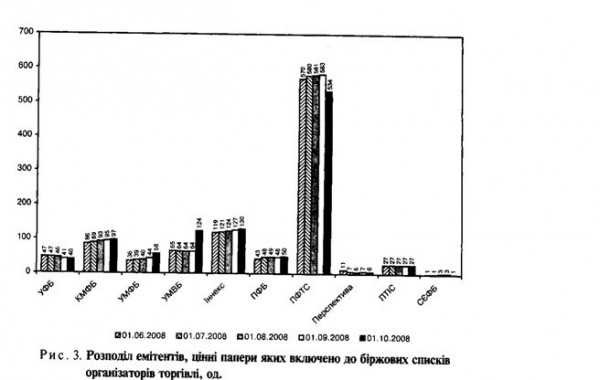

Розподіл емітентів між ПФТС та іншими організаторами торгівлі виглядає, за даними "комісійного" департаменту моніторингу та стратегії розвитку фондового ринку, таким чином (рис. 3).

У жовтні 2008 року вже було зрозуміло, що падіння українського організованого фондового ринку, уособлюване лідером — ПФТС, є катастрофічним. Нічого подібного за масштабами в інших країнах не спостерігалося.

Наразі для фінансових систем багатьох країн світу залишаються невирішени- ми три взаємопов'язані проблеми:

1) ліквідності (недостатність капіталу);

2) зниження й нестабільності вартісної оцінки активів;

Оскільки нинішня криза є кризою ліквідності, то першу проблему слід визнати основною, а питання відновлення ліквідності — першочерговими. Проблема ліквідності в умовах відкритої економіки є фактично платою (штрафною санкцією) за зловживання транскордонними кредитними операціями й запозиченнями.

В Україні антикризові заходи спрямовано передусім на підтримку ліквідності банків і банківської системи, де роль НБУ є непересічною. Нормативні обмеження дострокової видачі депозитів і приріст кредитного портфеля в межах погашення (постанова Правління НБУ від 13.10.2008 № 319) адміністративним шляхом стримали ознаки паніки й можуть сприйматися як виправданий винятковий засіб регулятивної рестрикції держави.

Значне місце у формуванні антикризових заходів посідають вимоги МВФ, котрий надав нашій країні стабілізаційний кредит. Домовленість про відкриття Україні кредитної лінії МВФ (відомої як стабілізаційний кредит МВФ) передбачає виділення позики обсягом 800 % квоти України в МВФ, що становить орієнтовно 16,4 млрд дол. США. Уже отримано перший транш у розмірі 4,5 млрд дол. Отримання наступних траншів передбачається щокварталу, а початок погашення кожного окремого траншу заплановано через два роки із закінченням повної сплати заборгованості через чотири роки. Щоправда пересторогу стосовно призупинення кредитування в разі зростання бюджетного дефіциту практично відразу ж озвучив постійний представник МВФ в Україні Б. Хорват.

Окрім нашої країни реципієнтами кредитів МВФ на тлі нинішньої кризи є такі країни ЄС, як Угорщина й Латвія.

Безумовним позитивом екстреного зовнішнього фінансування є поповнення міжнародних резервів НБУ, використання яких безпосередньо стимулює ліквідність банківської системи через інструменти рефінансування й опосередковано підвищує репутаційний рівень держави та її суб'єктів у фінансовому світі.

Перші ознаки стабілізації зарубіжних кредитних ринків спостерігаються і в інших сегментах інвестиційної сфери. Так, після отримання Україною першого траншу стабілізаційного кредиту МВФ було підписано Меморандум про взаєморозуміння між Урядом України та Урядом Сполучених Штатів Америки в частині відновлення співробітництва України з ОРІС — державною корпорацією США з гарантування приватних інвестицій за кордоном.

Серед інших прикладів вирізняються прийняті рішення щодо фінансування транспортних проектів надання Укрзалізниці 125 млн дол. пільгового кредиту з боку ЄБРР та ЄвроІнвестБанком 75 млн євро.

Сьогодні для України існує загроза недостатності фінансових ресурсів для розрахунків із кредиторами, що спричинено невдалими спробами подолати розрив між заходами стабілізації у грошово-кредитній сфері та слабкою фінансовою підтримкою держави. Забезпечення фінансової стійкості позичальника коригується динамікою співвідношення боргу й ВВП, обмеженням темпів зростання боргу в перспективі та зменшенням відносної частки позикових ресурсів у структурі фінансових потоків.

Ситуацію, що ускладнилася, на ринку запозичення грошових коштів посилює й відплив із країни коштів спекулянтів-нерезидентів, а також психологічні чинники, що викликають взаємну недовіру між банками, між клієнтами і банками, впливаючи також на настрої інвесторів: у період з березня по жовтень 2008 року нерезиденти продали облігацій внутрішньої державної позики (ОВДП) на суму 1,308 млрд грн.

Тим часом економісти й банкіри передбачають новий виток фінансової кризи через заборгованість за кредитними картками. Згідно з даними ФРС США, на сьогодні у цій країні заборгованість за кредитними картками становить 950 млрд дол. Експерт у галузі банківського права Клаус Брекер вважає, що ситуація у сфері карткового кредитування нагадує зачароване коло: внаслідок зростання обсягу неплатежів збільшується розмір процента по овердрафту, що в остаточному підсумку знову обертається на зростання неплатежів.

У 2009 році МВФ прогнозує зростання світового ВВП усього на 3 %, що ненабагато перевищує показник 2,5 %, який вважають пороговим значенням для настання глобальної рецесії.

Що стосується України, то після планованого зростання вітчизняної економіки на 6 % у 2008 році МВФ прогнозує наступне 3-відсоткове її падіння у 2009-му. Інфляція, ймовірно, зменшиться з 25 % до очікуваних 17 % у 2009 році. Через "кредитне стиснення" й інші причини зазнало скорочення виробництво практично в усіх галузях вітчизняної економіки при одночасному зростанні імпорту.

Отже, при прийнятті рішень щодо обсягів зовнішніх запозичень, крім необхідності фінансування дефіциту бюджету й нижчої номінальної вартості цих запозичень від внутрішніх, щонайменше потрібно враховувати поточну динаміку сальдо платіжного балансу й можливий вплив таких рішень на торговельний баланс, показники інфляції, напрям дії ринкових суб'єктів. Очевидно, що державні запозичення становлять лише частину зовнішніх залучень, однак держава може посилити або послабити негативні міграції капіталів, яка у країнах, що не належать до розвинутих, має проциклічний характер. Основою принципів поведінки держави у сфері зовнішніх запозичень має бути антициклічний характер її дій, вона не повинна керуватися подібно до ринкових суб'єктів лише поточною вартістю зовнішніх залучень і відповідно до цього визначати їхні обсяги, як і підміняти ними у довгостроковому періоді відсутність зовнішніх інвестицій.

Логіка конкретних макроекономічних і фінансових рішень при управлінні державними запозиченнями може бути продиктована як політичними міркуваннями, так і вибором на користь суспільного добробуту. В будь-якому разі боргові перспективи визначають фінансовий стан країни.

Для подолання кризи у країні потрібно виробити системний план дій. Якщо не буде розроблено адекватної нинішній ситуації довгострокової антикризової стратегії, не буде створено команди, здатної її реалізувати, то на нас очікують економічне банкрутство держави як зовнішньоекономічного суб'єкта, невиплати зарплат і пенсій, масштабне безробіття, а можливо, і народні бунти й розкол країни. Постає питання: наскільки наша політична еліта усвідомлює ті локальні й глобальні виклики, перед якими постала країна?

Виходячи з вищенаведеного, слід виділити такі ключові аспекти антикризового реформування національних фінансових систем і водночас необхідні передумови їх стійкості до фінансових шоків:

— підвищення капіталізації банків та інших типів фінансових посередників шляхом запровадження обов'язкових нормативів капіталу, як у абсолютному вимірі, так і у відсотках до активів;

— запровадження обов'язкових нормативів кредитних та інвестиційних ризиків у відсотках до капіталу фінансових установ у розрізі окремих позичальників та їх груп, створення нормативної бази для систем ризик-менеджменту з метою обмеження таких ризиків і поліпшення якості кредитних портфелів банків;

— запровадження обов'язкових граничних нормативів валютної позиції у відсотках до капіталу з метою недопущення прийняття фінансовими установами надмірних курсових ризиків і забезпечення їх можливості покривати такі ризики за рахунок власного капіталу;

— запровадження обов'язкових нормативів ліквідності, які обмежували б можливості фінансових установ трансформувати короткострокові пасиви у довгострокові активи;

— створення ефективного нагляду за діяльністю всіх видів фінансових посередників, включаючи дієві механізми контролю виконання економічних нормативів, систему санкцій до порушників, у тому числі вилучення їх з ринку;

— створення ефективного законодавства у сфері боргових відносин, зокрема з питань банкрутства.

Проблему міжнародної конкурентоспроможності України у глобальному світі може бути розв'язано лише через інтелектуалізацію соціально-економічного розвитку. Незважаючи на кризові явища перехідного етапу державотворення, Україна зможе забезпечити прискорений, якісний розвиток навіть у найжорсткіших умовах глобалізму, ставши на шлях євроатлантичної інтеграції, модернізації та демократичної солідаризації суспільства.