Податкове регулювання як дієвий інструмент антикризової економічної політики

Питанням теорії і практики впливу податкової політики держави на регулювання виробничих відносин на різних стадіях економічного циклу присвячено наукові праці вітчизняних і зарубіжних учених. Серед вітчизняних авторів* які приділяють значну увагу цим питанням, відзначимо В. Андрущенка, В. Вишневського, Ю. Іванова, І. Крисоватого, М. Кучерявенка, І. Луніну, І. Лютого, П. Мельника, А. Соколовську, Л. Тарангул, Л. Шаблисту, С. Юрія та ін.

Віддаючи належне напрацюванням учених-економістів із питань теорії, методології та практики податкового регулювання, зазначимо, що багато проблем ще не розв'язано, а кризові явища в економіці сприяють їх загостренню. До таких проблем, на нашу думку, слід віднести практичне реформування механізму реалізації податкової політики, що являє собою сукупність організаційно-правових форм і методів управління оподаткуванням.

Водночас зазначимо, що криза дає унікальний шанс оцінити ефективність економічної політики держави в цілому й податкової складової зокрема та привести її у відповідність із новими реаліями.

Багато країн світу скористалися наданим шансом. Так, за даними групи Світового банку — Міжнародної фінансової корпорації (IFC), рекордна кількість країн — 131 із 183, охоплених дослідженням, реформували свої системи нормативно-правового регулювання підприємницької діяльності в період із червня 2008 по травень 2009 року. Натомість в Україні не спостерігається практичних кроків із підвищення конкурентоспроможності вітчизняної економіки, що передусім пов'язано із реформуванням податкової системи.

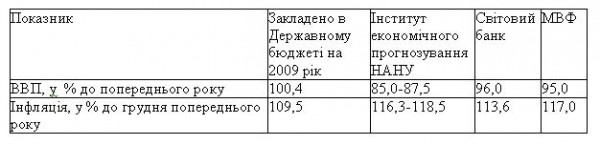

Економіка нашої країни характеризується посиленням негативних тенденцій розгортання кризових явищ, поглибленням макроекономічних структурних диспропорцій, що призводить до подальшої ескалації нестабільності. Тривала динаміка погіршення соціально-економічної ситуації змусила науковців, міжнародних і вітчизняних експертів зробити вкрай невтішний прогноз макроекономічних показників на 2009 рік (табл.).

Таблиця. Прогноз макроекономічних показників на 2009 рік

Зволікання зі створенням у країні ефективної податкової системи, покликаної не лише не пригнічувати національне виробництво, а й сприяти максимально повному розкриттю підприємницького потенціалу, перетворилося на загрозу національній економічній безпеці. Зростає розрив у рівнях конкурентоспроможності між українськими виробниками й підприємцями країн — економічних партнерів України, марнуються потенційні можливості забезпечення прискореного економічного зростання.

Проблема податкової реформи має комплексний характер, адже вона пов'язана з потребами наповнення дохідної частини бюджету держави, здійсненням бюджетної політики. Здійснюючи істотні перетворення, слід мати на увазі й той факт, що значно збільшуються ризики, пов'язані з економічними перетвореннями, і передусім — імовірність зниження доходів державного бюджету, які й без того скорочуються в умовах кризи. Отже, здійснення податкових реформ потребує виваженого й науково обґрунтованого підходу, врахування істотних зрушень у грошово-кредитній політиці, у сфері "детінізації" економіки, удосконалення регуляторної сфери, подолання корупції. Таким чином, постає потреба в консолідації творчих зусиль усього суспільства: політиків, посадовців, бізнесменів, науковців і громадських об'єднань для вироблення стратегії реформування податкової системи.

Визначення основних напрямів податкової політики допомагає учасникам податкових відносин установити орієнтири в податковій сфері на значний період (принаймні, на три — п'ять років), що повинно сприяти стабілізації та визначеності умов

ведення економічної діяльності в Україні. Формалізація цих напрямів в окремому документі, незважаючи на те, що він не є нормативним правовим актом, являє собою основу для внесення змін до законодавства про податки і збори, які розробляються відповідно до передбачених у цьому документі положень. Такий підхід сприяє більшій прозорості і прогнозованості податкової політики держави. Тому активізація зусиль з обговорення і схвалення Стратегії реформування податкової системи України, що започатковано Міністерством фінансів України1, є надзвичайно важливою й актуальною.

Особливого значення такий документ набуває в умовах світової фінансової кризи й розробки пріоритетів соціально-економічного розвитку країни в середньо- строковій перспективі, комплексу заходів щодо зміцнення вітчизняної економіки. Треба мати на увазі й те, що податкова політика повинна бути направлена на протидію негативним наслідкам економічної кризи і водночас створювати умови для відновлення темпів економічного зростання.

Скорочення обсягів промислового виробництва, негативні тенденції змін інших макроекономічних показників спричиняють зростання бюджетної заборгованості і збільшення фактів ухилення від сплати податків. Для мінімізації зазначених ризиків збалансованості бюджетної системи треба виробити нову якість механізму реалізації податкової політики та його складових: податкового прогнозування, планування й регулювання.

В умовах економічної кризи особливого значення набуває саме податкове регулювання. А. Крисоватий визначає податкове регулювання як один із наймобільніших елементів податкового механізму і сфери державного податкового менеджменту. Стрижнем податкового регулювання є система економічних засобів оперативного втручання в хід виконання податкових зобов'язань.

Податкове регулювання в цьому разі є інструментом дискретної податкової політики в її стимулюючій формі й діє, як правило, одночасно зі збільшенням державних закупівель і зміною структур бюджетів, центрального й місцевих, на користь реального (виробничого) сектору економіки.

Аксіоматичним є твердження про те, що, вилучаючи з допомогою податків певну частину доходів економічних суб'єктів, можна стимулювати або стримувати їхню діяльність у відповідних напрямах, а отже, регулювати соціально-економічні процеси у країні. При цьому А. Соколовська зазначає, що лише зміни в суспільно необхідних функціях держави мають спричиняти зміни в податковій системі країни, а це, у свою чергу, дає підстави говорити про закон обумовленості податків обсягом суспільно необхідних функцій держави.

Переорієнтація державної стратегії на подолання економічної кризи ставить нові вимоги до податкової політики, а саме пріоритетність реалізації регулюючої функції податків в оптимальному співвідношенні з фіскальною функцією. За таких умов першочерговими завданнями податкової політики, поряд із традиційним забезпеченням дохідної частини державного бюджету, стають: регулювання попиту і пропозиції, стримування інфляції, стимулювання інвестиційно-інноваційних процесів, накопичення заощаджень, забезпечення конкурентного середовища для залучення інвестицій і стимулювання підприємницької діяльності.

Сутність регулювання економічних процесів шляхом застосування засобів податкової політики полягає у стимулюванні зміни поведінки учасників процесу суспільного виробництва, якою є переорієнтування ресурсів на виконання завдань, що стоять перед економічною системою. Так, наприклад, зміна встановлених податковим законодавством норм амортизації основних засобів спричиняє реінвестування одержаного прибутку й нарахованих за новими, вищими ставками, амортизаційних відрахувань в оновлення матеріально-технічної бази виробництва, застосування інноваційних технологій. Наслідки цього процесу, з точки зору фіскальної функції податків, у коротко- й довгостроковому періодах мають різну спрямованість. Якщо в короткостроковому періоді, внаслідок зростання амортизаційних відрахувань, зменшуються надходження до бюджету податку на прибуток, то в довгостроковому періоді зростання обсягів виробництва й відповідно валового доходу суб'єктів господарювання призводить до збільшення податкових надходжень.

Водночас наростання кризових явищ спричиняє необхідність саме податкового стимулювання, що реалізується з допомогою системи інструментів, серед яких: маніпулювання податковими ставками, перегляд складу платників, податкової бази, надання податкових пільг. При цьому найуживанішими є такі інструменти, як диференціація податкових ставок і пільговий режим оподаткування. Вони можуть застосовуватись і до певних видів діяльності, і до окремих галузей.

Податкові пільги найчастіше використовувалися для досягнення двох цілей — стимулювання НТП і структурних змін в економіці. Так, у ряді країн інвестиційний податковий кредит надавався не всім, а лише пріоритетним галузям. Наприклад, у Франції ним мали право користуватися шість "галузей майбутнього": біотехнологія, суднобудування, робототехніка, виробництво електронного офісного устаткування, споживча електроніка й альтернативні енергетичні технології.

Зазначимо, що економіка України потребує істотної структурної перебудови, яка має полягати в переході до інноваційної моделі. Отже, продумана податкова політика в період кризи може й повинна поряд із розв'язанням проблеми стимулювання економічного розвитку стимулювати і його напрям.

Слід відзначити, що застосування такого елементу податкового регулювання, як пільги в оподаткуванні, потребує надзвичайно жорсткого контролю його ефективності, тобто реальної віддачі для бюджету.

До певної міри пільга — це інструмент фінансування окремих платників податку за рахунок бюджету, отже, до її запровадження повинні бути встановлені чітко визначені законодавством вимоги, основною з-поміж яких має бути цільове використання коштів, що вивільняються в результаті її застосування.

Жодною мірою вони не повинні використовуватися на такі цілі, як виплата заробітної плати або дивідендів, збільшення нерозподіленого прибутку чи додаткового капіталу суб'єкта господарювання, покриття збитків минулих періодів. Кошти, що вивільняються в результаті застосування пільги, повинні використовуватися на розширення виробництва, створення нових робочих місць, оновлення виробничих фондів, освоєння нових видів виробництва й технологій. Тому надання пільг в оподаткуванні потребує дотримання суворої бюджетної дисципліни, посилення відповідальності за нецільове використання вищезгаданих фінансових ресурсів.

У цьому разі, за винятком антикризового ефекту, у довгостроковому періоді виникає й фіскальний ефект у вигляді поповнення доходів зведеного бюджету України за рахунок розширення виробництва і зміни його структури. Це, у свою чергу, дає можливість задовольнити нагальні потреби соціально-економічного розвитку держави. Отже, податкове регулювання, здійснюване через економічно обґрунтовану систему пільг і стимулів, являє собою взаємообумовлений комплекс податкових преференцій стратегічної дії, який компенсує фінансові втрати при випуску нової та конкурентоспроможної продукції, модернізації технологічних процесів, зміцнює основи малого й середнього виробничого бізнесу.

Таким чином, серед першочергових заходів податкового регулювання в період економічної кризи мають бути заходи фіскального стимулювання, спрямовані на розширення внутрішнього попиту шляхом зниження податкового навантаження на суб'єктів господарювання.

Важливим інструментом також є застосування знижених ставок оподаткування, що запровадить механізм формування додаткових фінансових ресурсів підприємств у формі податкового кредиту терміном на три — п'ять років.

Зрозуміло, що використання антикризового потенціалу податкового регулювання неможливе без відповідного впорядкування податкової системи. Тому вчасним буде негайне прийняття Податкового кодексу, основні положення якого відповідатимуть Стратегії реформування податкової системи України.

До їх числа належать:

— удосконалення процедур адміністрування платежів;

— запровадження стимулів для модернізації основних фондів шляхом звільнення від оподаткування частини прибутку, що спрямовується на реінвестування і збільшення груп основних фондів із запровадженням відповідної диференційованої шкали норм амортизації;

— відновлення дії податкових векселів для товарів "критичного імпорту";

— створення умов для розвитку малого й середнього бізнесу;

— диференціація механізмів оподаткування операцій банківських установ залежно від видів операцій кредитування;

— запровадження оподаткування лізингових операцій за прогресивною шкалою залежно від ставок лізингу;

— удосконалення системи рентних платежів у сфері надро- і природокористування;

— підвищення ставок акцизного збору до максимально можливого економічно обгрунтованого рівня;

— удосконалення системи соціальних внесків шляхом запровадження єдиного соціального внеску з диференційованою ставкою. Введення зниження ставки єдиного соціального внеску для роботодавців, що збільшують кількість найманих

працівників без зниження рівня заробітних плат.

Регулююча функція податків обумовлює зміст і мету податкового регулювання. Відповідно цей процес є об'єктивно необхідним, і його результат залежить від адекватності методів і способів, які використовуються, та реального стану економіки держави, етапу економічного циклу, рівня суспільної свідомості і професійного рівня органів державної влади й управління.

Усвідомлення ними необхідності переосмислення державної діяльності, додання їй винятково суспільно корисного характеру сприятиме стабілізації бюджетно-податкових відносин.

Романюк М.В