Особливості формування державного боргу та управління його складовими в період фінансової кризи

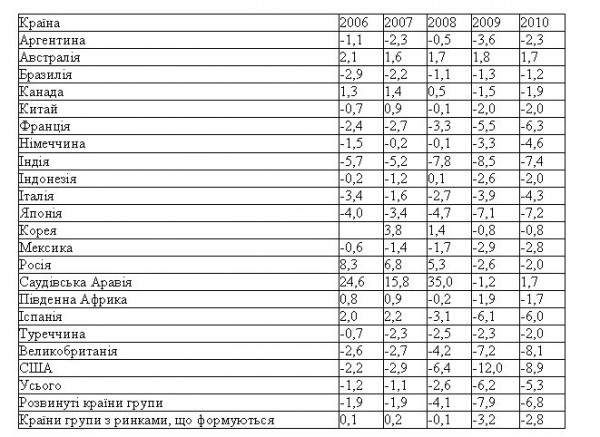

Унаслідок проведення активної фіскальної політики бюджетний дефіцит розвинутих країн Великої двадцятки (G 20) у 2009 році має збільшитися в середньому на 6 в. п. ВВП порівняно з 2007-м і досягти 7,9 % ВВП (прогноз МВФ). У країнах з ринками, що формуються, які входять до цієї групи, бюджетний дефіцит, згідно з тим самим прогнозом, збільшиться у поточному році на 3,4 в. п. порівняно з 2007-м (табл. 1).

У цих країнах посилення незбалансованості бюджету пояснюватиметься в основному падінням цін експорту і внутрішніх цін на активи, а у розвинутих країнах основними чинниками нарощування дефіциту бюджету стануть фіскальні стимули і надання підтримки банківському сектору.

Таблиця 1. Бюджетне сальдо в країнах Великої двадцятки у 2006-2010 роках, % ВВП

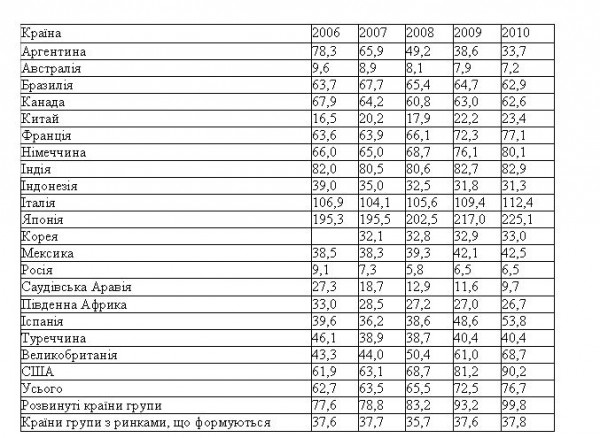

Рівень державного боргу в розвинутих країнах Великої двадцятки у 2009 році має збільшитися на 14,4% в. п. ВВП відносно 2007 року. У країнах з ринками, що формуються, рівень державного боргу залишатиметься стабільним, а в середньому для країн G-20 державний борг зросте на 9 % ВВП (табл. 2).

За умов зменшення масштабів кредитування, посилення ступеня економічної невизначеності та повернення міжнародних капіталів у розвинуті країни величина спреду "ЕМВІ+" для країн з ринками, що формуються, збільшилася з 250 б. п. в липні 2008 року до 750 б. п. у грудні того ж року.

Це суттєво позначилося на можливостях залучення іноземного капіталу країнами з ринками, що формуються. Так, первинний випуск облігацій урядами і корпораціями цих країн у серпні — грудні 2008 року ледь сягав половини рівня відповідного періоду 2007 року. Для нашої держави спред "ЕМВІ+ Україна" збільшився з 320 б. п. у липні 2008-го до 2700 б. п. у грудні того ж року, сягнув свого пікового значення (3600 б. п.) у березні 2009-го і надалі поступово знижувався, досягши рівня 1800 б. п. у квітні.

Таблиця 2. Державний борг у країнах Великої двадцятки у 2006-2010 роках, % ВВП

В Україні звуження зовнішніх джерел позичкових коштів, девальвація національної валюти і занепад системи внутрішнього кредитування призвели до посилення макроекономічної нестабільності та негативно позначилися на рівні сукупного попиту, що, поряд із погіршенням умов зовнішньої торгівлі, обумовило суттєвий спад виробництва. У IV кварталі 2008 року реальний ВВП знизився на 8 % відносно такого ж періоду попереднього року; в І кварталі поточного року обсяг промислового виробництва зменшився на 31,9 % відносно І кварталу попереднього року.

Як демонструє ретроспективний аналіз світового досвіду, зміна напрямку руху іноземного капіталу оберталася для країн-позичальниць скороченням ВВП у середньому на 10 %. При цьому слід ураховувати, що зменшення банківського кредитування і спад цін на активи призводять до збільшення тривалості й глибини рецесії. Різке падіння цін на фінансові та реальні активи зменшує чисту вартість активів фірм і домашніх господарств, що звужує їх потенціал як позичальників і

знижує можливості фінансування ними інвестиційних та поточних витрат. Банки, зіткнувшись із загрозами декапіталізації, зменшують масштаби кредитної діяльності, що спричиняє подальше зниження рівня ділової активності,

У даний час фінансова криза в Україні протікає в трьох основних площинах:

— заморожування кредитної діяльності, вилучення депозитів із банківської системи, ерозії капіталу банківських установ;

— падіння світових цін на товари національного експорту, зниження рівня виробництва, погіршення фінансових результатів підприємств і зменшення надходжень до державного бюджету;

— вилучення обігових коштів підприємств і банків — міжнародних позичальників та скорочення валютних резервів НБУ в умовах високого зовнішньо-боргового навантаження та неможливості рефінансування боргових виплат.

Експерти МВФ указують на те, що вагома роль банків у виникненні світової фінансової кризи обумовлює істотне скорочення надходження іноземного капіталу до країн з ринками, що формуються, та визначає тривалий і руйнівний перебіг кризових подій. Суттєве зменшення обсягів мобілізації іноземних заощаджень особливо болісно позначається на європейських країнах з ринками, що формуються, зобов'язання яких перед банками розвинутих країн станом на 1 січня 2008 року складали 55 % їх ВВП, тоді як у середньому для країн з ринками, що формуються, зазначений показник становив 21 %.

С. Классенс, А. Козе і М, Терронес справедливо вказують на те, що рецесії, які супроводжуються скороченням кредитної діяльності та падінням цін на активи, є доволі глибокими і тривалими5. В Україні спадна кредитна спіраль, яка приводиться у дію зростаючою кількістю дефолтів та вимог про додаткову заставу (що змушують продавати активи тоді, коли вартість застави знижується), може призвести до виникнення нових циклів зменшення використання позичкових коштів, зниження цін на активи і падіння рівня економічної активності.

В умовах посилення загрози масових корпоративних дефолтів українська влада постала перед нетривіальним вибором: підтримати приватний бізнес для забезпечення його розрахунків із зовнішніми кредиторами або дозволити іноземним кредиторам та інвесторам взяти під контроль суттєву частину українських активів, у тому числі підприємства, які мають стратегічне значення для економіки держави. Українська влада більше схиляється до другого варіанта реалізації подій, надаючи підтримку лише системним банкам і державним компаніям. Російська влада, володіючи значними обсягами валютних ресурсів, обрала перший шлях.

В умовах фактичного закриття ринків зовнішніх комерційних запозичень забезпечення можливості нетго-погашення зовнішнього корпоративного боргу може відбуватися за рахунок:

— нарощування зовнішнього державного боргу (переважно за рахунок позик міжнародних фінансових організацій);

— скорочення накопичених раніше національних заощаджень (офіційних валютних резервів);

— суттєвого підвищення норми внутрішніх заощаджень та їх залучення до економічного кругообігу.

Очевидно, що опора на перші два механізми не потребує радикальних змін економічної політики і може дати очікувані результати вже у короткостроковому періоді. Проте побічними наслідками такої політики виступатимуть підвищення вразливості економіки до дії зовнішніх шоків і виникнення нової спіралі "інфляція — девальвація — дестабілізація" у випадку повторення спекулятивних атак на національну валюту. Третій шлях розрахований на більш тривалу перспективу і вимагає застосування комплексу заходів структурної та макрофінансової політики держави для скорочення рівня поточного споживання, підвищення схильності населення до заощаджень, зниження рівня доларизації економіки і залучення у банківську систему наявних заощаджень.

Фінансова криза в Україні створює передумови для зміни безперспективного шляху розвитку з опорою на зовнішні фінансові ресурси за наявності не використовуваного повною мірою потенціалу внутрішніх заощаджень. У попередні роки, за масштабного імпорту іноземного капіталу, розвиток національного кредитного і фондового ринків, а також фінансування інвестицій в основний капітал відбувалися переважно завдяки залученню зовнішніх заощаджень, а не трансформації в інвестиції внутрішніх.

У системі антикризового управління вагоме місце повинні посідати заходи фінансової політики, спрямовані на забезпечення платоспроможності уряду та корпоративних позичальників, які тимчасово зазнають проблем із ліквідністю. У разі неможливості рефінансування накопичених боргів приватних суб'єктів із ринкових джерел надання кредитної підтримки державою убезпечить національну економіку від масових дефолтів, руйнування національної фінансової системи і тривалої ізольованості від міжнародного ринку капіталів.

Діяльність НБУ повинна зосереджуватися на забезпеченні підтримки ліквідності банків, яка має короткостроковий характер і надається під високоякісне забезпечення, а органів державної влади — на підтримці платоспроможності економічних суб'єктів, які мають стратегічне значення для економіки і безпеки держави. При цьому слід враховувати: операції з підтримки платоспроможності характеризуються високим ступенем ризику і певна частина фінансових витрат уряду, ймовірно, ніколи не буде відшкодована.

Ключовою умовою переривання ланцюга кризового розвитку подій є відновлення довіри між ринковими суб'єктами, що у часи економічної невизначеності вимагає від держави активних дій/Підвищення ступеня довіри неможливе без

проведення рекапітаяізації банківського сектору та вирішення проблем неякісних активів.

Поповнення капіталу банків із використанням державних коштів проводилося в багатьох країнах, У країнах Великої двадцятки середній рівень витрат держави на дані цілі становив на початку 2009 року 2,9 % ВВП. Варіювання зазначеного показника в розрізі окремих країн було доволі суттєвим: Австралія, Канада та Іспанія взагалі не використовували державні кошти для поповнення банківського капіталу, а у США дані витрати сягали 4 % ВВП. Масштабні програми рекапіталізації банків реалізовувалися в Австрії, Бельгії, Ірландії та Нідерландах, де вартість даних програм до теперішнього часу коливається від 3,5 % до 5,25 % ВВП (табл. З).

У більш тривалій перспективі (кумулятивно у 2009—2013 роках) країни Великої двадцятки можуть витратити, за оцінками МВФ, 15—22% ВВП державних коштів на заходи, пов'язані з реалізацією неочевидних умовних зобов'язань уряду, у вигляді підтримки системоутворюючих банків і підприємств.

Для підвищення ефективності програм державної підтримки банківських установ вагоме значення мають становлення прозорих процедур участі держави у статутному капіталі банків і надання банкам рефінансування НБУ, чітке визначення критеріїв залучення банків до програм рекапіталізації та кредитної підтримки. З метою нівелювання проблем "морального ризику" у банківському середовищі на першому етапі реструктуризації банківської системи необхідно ліквідувати фінансово слабкі та неплатоспроможні банки, а також забезпечити продаж їх активів фінансово міцним установам. В Україні при проведенні рекапіталізації банківського сектору слід також відмовитися від участі держави у збільшенні статутних капіталів дочірніх структур транснаціональних банків (ТНБ).

Спільною декларацією саміту Великої двадцятки, який проходив у Лондоні 1—2 квітня 2009 року, одним із напрямів здійснення антикризових заходів визначено посилення контролю за фінансовими установами. У рамках більш жорсткої системи регулювання їх діяльності передбачається вжити заходів для попередження надмірного зростання левериджу банків, а також продекларовано необхідність збільшити резерви на покриття можливих ризиків, що формуються у період економічного зростання (з метою створення буферу ресурсів, призначеного для відшкодування втрат під час майбутніх криз).

В Україні в основу системи пруденційного регулювання має бути покладений комплекс заходів для протидії стимулам, властивим фінансовим установам з високим левериджем брати на себе надмірні ризики при нехтуванні у своїй діяльності системними ризиками. У середньостроковій перспективі при визначенні нормативів адекватності капіталу та вимог щодо формування резервів на відшкодування можливих втрат за різними видами активних операцій необхідно враховувати зростаючі ризики під час економічного буму і відповідно вимагати від фінансових установ накопичення резервів, які частково будуть використані у кризовий період.

У більшості країн світу у фазі піднесення економіки вартість активів і застави, які оцінювалися за поточними ринковими цінами, зростала, тоді як банківські резерви на покриття кредитних ризиків знижувалися, оскільки частота дефолта, як очікувалося, зменшуватиметься.

Крім того, у сприятливі часи нормативи адекватності капіталу, зважені за ступенем ризику, не відображали дійсний стан справ, оскільки використовувані показники не враховували фактичної міри ризику в тривалій перспективі. Поширення тенденцій недооцінення ризиків ринковими суб'єктами створювало умови для нарощування позичальниками частки позикового капіталу і давало поштовх зростанню цін на активи.

Зазначена практика, у свою чергу, породжувала самопідтримуючу спіраль збільшення левериджу і підвищення цін на активи. Під час економічної кризи, коли показники ризиків істотно збільшилися, витрати матеріалізувалися, а капітал фінансових установ зменшився, виявилося, що накопичені резерви не покривають усіх витрат і збитків.

Національний банк України реалізовував і реалізовує проциклічну політику формування і використання резервів під кредитні ризики: після виникнення кризових явищ на фінансовому ринку України було суттєво підвищено коефіцієнти резервування за кредитними операціями в іноземній валюті з позичальниками, у яких немає джерел надходження валютної виручки.

Таким чином, замість розширення у кризових умовах ліквідності банківських установ політика НБУ призводить до її звуження, тоді як у період економічного буму застосування низьких коефіцієнтів резервування (для резервів на відшкодування можливих втрат за кредитними операціями в іноземній валюті) мало своїм наслідком накопичення банками недостатніх резервів.

Отже, в рамках системи пруденційнош регулювання у частині формування резервів під кредитні ризики необхідно домагатися підвищення коефіцієнтів резервування у часи економічного піднесення і створювати можливості для використання накопичених резервів (відповідно знижувати коефіцієнти резервування) — у період економічного спаду. У такий спосіб буде реалізована антициклічна роль політики пруденційного регулювання діяльності банків України.

Ескалація економічної та фінансової криз в Україні та необхідність втручання держави у діяльність корпоративного сектору економіки з метою утримання під контролем системних ризиків і відвернення масових банкрутств порушили проблему умовних зобов'язань держави.

Фахівці МВФ визначають умовні зобов'язання як такі, що пов'язані з ситуаціями, що можуть вплинути на фінансові результати або фінансову позицію сектору державного управління залежно від настання чи ненастання однієї або кількох подій у майбутньому. Умовність у даному випадку означає, що вимоги кредиторів стають дійсними лише в разі виникнення визначених заздалегідь умов чи обставин.

У періоди фінансових і економічних криз перетворення умовних зобов'язань уряду на фактичні реалізується шляхом узяття ним на поруки неплатоспроможних банків, місцевих органів влади, державних (а в деяких випадках і приватних) підприємств. З часом така політика може призвести до вибухонебезпечного зростання державного боргу і виникнення кризи державної заборгованості.

У 2003 році відомий економіст М. Голдштайн писав, що хитка боргова позиція корпоративного сектору економіки, врешті-решт, може перерости у зобов'язання держави, які забезпечуються виконанням урядом умовних зобов'язань, пов'язаних із фінансовими вливаннями для підтримки стабільності банківської системи чи гарантування платоспроможності стратегічно важливих підприємств.

У теорії феномен масового прийняття урядом зобов'язань приватного сектору економіки має назву "усуспільнення приватних боргів". Імовірність цього процесу є особливо високою у випадку дії зовнішніх шоків та у період економічної рецесії. Наприклад, у Бразилії у 1994—2002 роках приблизно третина приросту державного боргу пояснювалася визнанням урядом умовних зобов'язань.

В Україні, станом на початок 2009 року; основними видами умовних зобов'язань уряду були такі:

— гарантований державний борг — 58,72 млрд грн;

— вклади фізичних осіб у банках України — 217,86 млрд грн;

— зобов'язання уряду щодо відновлення заощаджень громадян в Ощадбанку і Держстраху СРСР — 121,0 млрд грн;

— негарантований державою зовнішній борг державних банків — 23,87 млрд грн;

— негарантований державою зовнішній борг нефінансових підприємств з часткою державної власності — 31,57 млрд грн.

Таким чином, сума основних умовних зобов'язань уряду України досягала 453 млрд грн.

Найбільш вагомі та високоризикові умовні зобов'язання істотно підвищують кредитні ризики для кредиторів уряду і всебічно оцінюються рейтинговими агентствами. Зокрема, експерти агентства Standard&Poors' зазначають, що рівень державного боргу в Україні — один із найнижчих серед країн з перехідною економікою, проте розмір умовних зобов'язань уряду України сягає загрозливих розмірів. Рівень умовних зобов'язань держави, пов'язаних зі стабільністю банківської системи, оцінюється ними приблизно у 40 % ВВП.

У ході нещодавніх фінансових криз у країнах з ринками, що формуються, вливання державних коштів у банківський капітал стало найвагомішим чинником зростання державного боргу. Наприклад, в Індонезії підтримка банків державою призвела до зростання державного боргу більш як на 50 % ВВП, породивши проблеми боргової стійкості, незважаючи на помірні обсяги дефіциту бюджету і незначний розмір державного боргу в минулому. У Таїланді та Кореї відповідні показники складали відповідно 42 % і 34 % ВВП, а у Туреччині зростання державного боргу, внаслідок реалізації програм рекапіталізації банків досягло 33 % ВВП. У цілому по 12-ти країнах із охоплених фінансовими кризами у фазі стабілізації економіки

Експерти агентства Standard&Poors' оцінили, що у 75 країнах, які пережили банківські кризи, на врегулювання проблем фінансового сектору в середньому витрачалося 27 % ВВП бюджетних коштів12. Існування умовних зобов'язань уряду породжує серед ринкових суб'єктів відому проблему "морального ризику", яка в разі невмілого управління такими зобов'язаннями суттєво підвищує фінансові витрати держави на їх покриття.

Міжнародною практикою напрацьовано такі основні принципи мінімізації витрат державних коштів на виконання урядом умовних зобов'язань13:

— управління ризиками, що пов'язані з даними зобов'язаннями, до факту їх прийняття державою;

— часткове перекладання ризиків даних зобов'язань та витрат на їх виконання на плечі приватних суб'єктів;

— залучення законодавчих органів до процесу визнання і виконання умовних зобов'язань урядом;

— зважене планування бюджетних витрат, пов'язаних з умовними зобов'язаннями держави.

Прийняттю рішення про виконання урядом певного виду умовних зобов'язань має передувати проведення ретельного аналізу вигід і витрат (cost-benefit analysis).

Лише в разі засвідчення даним аналізом наявності чистої вигоди, яка, до того ж, є більшою порівняно з впровадженням альтернативних пропозицій, виконання урядом даного виду умовних зобов'язань вважається доцільним. Коли уряд приймає рішення про перекладення певних ризиків на державні фінанси, то відповідні зобов'язання мають бути структуровані в такий спосіб, щоб нівелювати прояви проблеми "морального ризику" з боку бенефіціарів державної допомоги та мінімізувати витрати державних коштів.

Основним засобом розв'язання даного завдання є неповне покриття урядом ризиків, пов'язаних з операціями приватних суб'єкзів, і запровадження порядку фінансування ними збитків за рахунок власних коштів. На практиці це може бути реалізовано шляхом поширення сфери дії державної гарантії лише на частину потенційних витрат або встановлення максимального ліміту фінансової вимоги, пов'язаної з виконанням урядом умовного зобов'язання. Наприклад, у випадку надання державних гарантій за кредитами більшість діючих схем гарантування передбачають покриття урядом лише 70—85 % гарантованого кредиту.

Європейська Комісія вважає, що непокриття державною гарантією щонайменше 20 % суми кредиту слугуватиме адекватним засобом мінімізації ризиків, пов'язаних із кредитною трансакцією, і стимулювання кредиторів до ретельного оцінювання ступеня кредитоспроможності позичальника. У Канаді в рамках загальної системи управління державними гарантіями визначено, що кредитор несе щонайменше 15 % чистих витрат, пов'язаних із банкрутством позичальника.

У Росії державні гарантії для реалізації інвестиційних проектів надаються лише в * обсязі до 40 % від фактично наданих кредиторами коштів для фінансування конкретного проекту. При страхуванні державою депозитів у банківській системі на вкладників, як правило, покладається частина ризиків, пов'язаних зі збереженням банківського депозиту та його дохідністю.

У світовій практиці застосовуються й інші інструменти розподілу ризиків між державою і приватним сектором:

— встановлення часового ліміту на трансакції, пов'язані з виконанням урядом умовних зобов'язань;

— офіційне визнання урядом можливості припинення певних операцій у разі з'ясування недоцільності подальшого застосування відповідних інструментів;

— встановлення вимог для бенефіціарів державної допомоги щодо надання прийнятної застави або передання в розпорядження уряду частини своїх акцій.

Контроль за умовними зобов'язаннями з боку національних органів фінансового контролю також привносить у процес виконання урядом таких зобов'язань елемент дисципліни і підвищує ефективність управління ними. У багатьох країнах до повноважень вищих органів фінансового контролю належить контроль за умовними зобов'язаннями. Зокрема, у Литві, Мексиці, Португалії, Швеції такі органи мають як права, так і обов'язки здійснювати аудит майбутніх наслідків поточних бюджетних або економічних рішень уряду, пов'язаних із прийняттям умовних зобов'язань або їх трансформацією у боргові зобов'язання.

Якщо приймається рішення про необхідність перенесення неочевидних умовних зобов'язань уряду на державний бюджет, доцільним способом мінімізації їх вартості стає трансформація в очевидні умовні зобов'язання. Нагадаємо, що очевидні умовні зобов'язання зафіксовано в нормативно-правових актах чи договорах, однією зі сторін яких виступає уряд. Основними видами таких зобов'язань є державні гарантії за позиками місцевих органів влади, державних і приватних підприємств, державних банків тощо, а також схеми державного страхування (депозитів фізичних осіб, майнового страхування проти стихійних лих).

Неочевидні умовні зобов'язання не мають нормативно-правового характеру, вони пов'язані з очікуваннями громадськості чи певних впливових груп і походять із ролі держави в суспільстві. Події, які вимагатимуть від уряду певних дій і виконання його неочевидних умовних зобов'язань, це: дефолта місцевих органів влади, державних підприємств і приватних компаній за негарантованими кредитами; криза банківської системи; неплатоспроможність фондів соціального страхування; дефолт центрального банку за його зобов'язаннями; відплив іноземного капіталу з внутрішнього фінансового ринку; стихійні лиха, екологічні катастрофи, воєнні дії та ін.

Уряд несе фінансові витрати на виконання неочевидних зобов'язань лише після оголошення неплатоспроможності, руйнування ринку та в результаті тиску громадськості, лобістських груп або усвідомлення високих альтернативних витрат унаслідок невжиття рятувальних заходів.

Перетворення неочевидних гарантій держави на очевидні, але з обмеженою сферою дії та стягненням плати за такі гарантії з їх бенефіціарів, утримуватиме під контролем ризики умовних зобов'язань і мінімізуватиме фіскальні витрати для уряду. На практиці прикладом реалізації такого підходу є підтримка урядом США у 2008 році іпотечних агентств "Fannie Мае" і "Freddie Мас", у ході якої неочевидні гарантії уряду набули форми очевидних.

Для обмеження ризиків, пов'язаних із умовними зобов'язаннями уряду, надзвичайно важливе значення має дієва інституційна структура, що може запобігти неконтрольованому розростанню ризиків.

Міжнародні фінансові організації рекомендують урядам країн з низьким і середнім рівнями доходів централізувати функції моніторингу, управління і контролю за умовними зобов'язаннями уряду в міністерстві фінансів15. Макрофінансовий департамент міністерства фінансів повинен відповідати за моніторинг усіх видів умовних зобов'язань уряду і оцінку їх фіскальних ризиків. Єдиний підхід до збирання й аналізу інформації, пов'язаної з утворенням і виконанням умовних зобов'язань, підвищуватиме ефективність управління ними і зменшуватиме їх фіскальні ризики.

У деяких країнах, зокрема у Новій Зеландії, Словенії, Швеції, Колумбії, Марокко, управління умовними зобов'язаннями віднесено до функцій національних боргових агенцій. В Ірландії, Польщі та Португалії також існують боргові агенції, проте управління умовними зобов'язаннями віднесене до обов'язків відповідних підрозділів казначейства чи міністерства фінансів.

Для оцінки фіскальних наслідків умовних зобов'язань важливо володіти інформацією щодо номінальної вартості зобов'язання (яка являє собою максимальну суму витрат на його виконання) та ймовірності настання подій, які можуть призвести до трансформації умовних зобов'язань уряду у фактичні.

Звітність про умовні зобов'язання також повинна давати уявлення про законодавство, яке ініціює їх утворення, мотиви для втручання уряду в певні види діяльності, визначення бенефіціарів такої політики та перелік заходів, які вживаються для управління ризиками умовних зобов'язань. Вагомою передумовою створення належної системи звітності щодо умовних зобов'язань уряду є прийняття міжнародних стандартів обліку для державного сектору (IPSAS). Такі стандарти вимагають ідентифікації всіх активів і пасивів державного сектору, оцінки їх вартості, а також систематичного узгодження даних щодо зміни запасів активів і пасивів з відповідними потоками, які відображаються у бюджетній звітності.

У цілому система обліку і звітності умовних зобов'язань повинна включати такі елементи17:

— класифікацію умовних зобов'язань за основними категоріями;

— обгрунтування необхідності прийняття урядом умовних зобов'язань за кожною категорією;

— визначення вартості умовних зобов'язань для державних фінансів, зокрема: а) номінальну вартість гарантії чи іншого зобов'язання; б) очікувані фіскальні витрати (чисту поточну вартість очікуваних виплат або прогнозні щорічні платежі з бюджету); в) оцінку ризиків, пов'язаних з умовними зобов'язаннями, таких як неочікувані втрати за даної ймовірності;

— інформацію в розрізі окремих умовних зобов'язань, у тому числі описання їх природи, масштабів і (наскільки це можливо) кількісне визначення;

— інформацію про минулі вимоги до уряду, пов'язані з виконанням умовних зобов'язань;

- цілі державної політики, тривалість існування та контингент бенефіціарів — для кожного нового виду умовних зобов'язань;

— дані щодо резервних активів, призначених для покриття конкретних умовних зобов'язань.

Водночас звітність про неочевидні умовні зобов'язання має свою специфіку порівняно зі звітністю про очевидні зобов'язання. Важко не погодитися з експертами МВФ, які вказують на те, що звітувати про неочевидні умовні зобов'язання держави як очевидні та надавати їх кількісну оцінку економічно не виправдано, оскільки така діяльність посилюватиме проблему "морального ризику" серед приватних суб'єктів, які трактуватимуть дану інформацію як безумовне зобов'язання уряду надавати їм фінансову допомоту в майбутньому.

Багато країн включили вимоги щодо звітності та розкриття інформації про умовні зобов'язання до законодавства, яке регулює питання фіскальної відповідальності та управління державними фінансами. Так, в Австралії, згідно з положеннями Хартії бюджетної справедливості (1998), звіт про бюджетні й економічні перспективи має містити перелік фіскальних ризиків, їх кількісну оцінку (наскільки це можливо), перелік умовних зобов'язань і публічно проголошену відповідальність уряду. У Канаді Акт фінансового адміністрування (1985) вимагає подання у фінансових звітах умовних зобов'язань країни.

Державні департаменти повинні вести спеціальні рахунки, які показують стан їх активів, а також прямих і умовних зобов'язань. У Колумбії Законом про фіскальну відповідальність (2003) встановлено, що уряд кожного року разом із проектом бюджету має готувати середньострокову фіскальну стратегію, яка повинна включати такі складові: оцінку квазіфіскальної діяльності, податкові витрати, умовні зобов'язання, вартість для бюджету останніх законодавчих змін.

У Новій Зеландії прийнятий Акт державних фінансів (1989) вимагає від уряду оприлюднення інформації про всі рішення та інші обставини, які створюють тиск на майбутні видатки бюджету і справляють відчутний вплив на фіскальні та економічні перспективи.

Спеціальна документація за проектом бюджету має включати звіт про зобов'язання держави, звіт про умовні зобов'язання, звіт про чутливість фіскальних агрегатів до змін економічного середовища. У Бразилії Законом про фіскальну відповідальність (2000) визначено, що директиви до щорічного закону про бюджет повинні мати додаток з оцінками фіскальних ризиків і умовних зобов'язань уряду.

В Об'єднаному Королівстві, згідно з положеннями Коду фіскальної стабільності (1998), до економічних і бюджетних прогнозів уряд має включати аналіз ризиків для збалансованого бюджету і поступального економічного розвитку, в тому числі матеріальні умовні зобов'язання.

У цілому результати дослідження ОЕСР засвідчили: 60 % країн ОЕСР включають інформацію про умовні зобов'язання до складу бюджетної документації20. У Колумбії та Перу спеціальні розділи по державних гарантіях є складовими частинами середньострокових бюджетних стратегій, а в Японії, Чехії та Туреччині — звітів про управління державним боргом. Австралія, Бразилія, Чилі, Колумбія, Індонезія, Нова Зеландія звітують про умовні зобов'язання в рамках загальних звітів про фіскальні ризики.

У Чилі уряд готує окремий Звіт про умовні зобов'язання, в якому подає інформацію про рішення і заходи, які призвели до виникнення умовних зобов'язань, та про їх кількісну оцінку. В Австралії, Чилі, Колумбії, Перу, Новій Зеландії та США державні установи надають ґрунтовну інформацію про сформовані умовні зобов'язання і зусилля, яких докладають для утримання їх під контролем. Спеціальні пояснюючі документи тлумачать законодавчу базу та інші джерела утворення умовних зобов'язань, надають інформацію про бенефіціарів державних гарантій, реалізовані ризики (фактичне виконання гарантованих зобов'язань урядом), активи, які потенційно можуть бути використані для покриття умовних зобов'язань, заходи, які вживаються для управління ризиками умовних зобов'язань. Адекватне подання інформації про умовні зобов'язання уряду підвищуватиме ступінь обґрунтованості рішень у сфері бюджетної політики і створюватиме підґрунтя для вжиття заходів, спрямованих на попередження небезпечного розростання умовних зобов'язань.

Для мінімізації фінансових ризиків, пов'язаних із накопиченням умовних зобов'язань держави, уряд має скеровувати свої зусилля на:

— запровадження ефективних механізмів розподілу ризиків між урядом і приватними суб'єктами — реципієнтами державної допомоги;

— удосконалення інституційної структури управління очевидними і неочевидними умовними зобов'язаннями уряду;

— становлення адекватної системи моніторингу і звітності умовних зобов'язань.

Умовні зобов'язання мають бути інтегровані в систему управління фінансовими ризиками і перебувати у сфері відповідальності Міністерства фінансів України. При цьому слід забезпечити координацію управління державним боргом України з управлінням очевидними умовними зобов'язаннями держави.

У найближчому майбутньому необхідно перейти до розробки і реалізації якісно нової боргової стратегії, яка має орієнтуватися на задіяння інвестиційно-інноваційних факторів економічного зростання. Система управління державним боргом України повинна скеровуватися на обслуговування перспективних інвестиційних проектів. Переорієнтація боргової політики держави на вирішення стратегічних завдань розвитку національної економіки потребує першочергового фінансування з позичкових джерел пріоритетних проектів загальнонаціонального значення в галузях енергетичної і транспортної інфраструктури, надання підтримки розвитку експортних і високотехнологічних виробництв.

Проектування обсягів державних запозичень має здійснюватися на основі такого ключового принципу: борги, накопичені в період економічної кризи, слід погашати в період економічного піднесення, тобто зростання державного боргу не повинне мати перманентного характеру. Стимулювання економіки за рахунок боргового фінансування може бути лише тимчасовим і набувати зворотної сили після відновлення економічного зростання.

Для становлення виваженої системи регулювання зовнішніх запозичень (у тому числі приватних) у період післякризового відновлення економіки і повернення вітчизняних позичальників на міжнародний ринок капіталів необхідно враховувати уроки міжнародного досвіду та усвідомлювати власні помилки, допущені у 2005—2008 роках у макроекономічнШ політиці. Так, стрімке зростання внутрішнього попиту, суттєве підвищення темпів інфляції та значна ревальвація національної валюти (на етапі залучення іноземного капіталу) обертаються різким падінням ВВП і дестабілізацією національної фінансової системи після реверсу потоків капіталу.

"Жорстка посадка" економіки країни-позичальниці в багатьох випадках пов'язана зі значним збільшенням державних видатків на стадії припливу іноземного капіталу. Водночас обмеження зростання витрат держави запобігає різкому підвищенню обмінного курсу і нівелює тиск потоків капіталу на внутрішній попит, що згодом створює сприятливі умови для "м'якої посадки" національної економіки.

Вахненко Т.П