Страхові ринки України й Росії в умовах фінансової кризи

Страховий ринок досить болісно відреагував на рецесію фінансового ринку, про що свідчить випереджальне падіння індексу Dow Jones Insurance ETF порівняно із загальним індексом Dow Jones (якщо загальний індекс Dow Jones у 2008 році знизився лише на 36 %, то індекс Dow Jones Insurance ETF втратив понад 60 %).

Не обминула криза і страхові ринки Росії й України, хоча на початкових етапах її вплив на ці країни майже не відчувався. На сьогодні можна стверджувати, що обидва страхових ринки перебувають у періоді рецесії.

Дослідженню страхового ринку присвячено багато праць вітчизняних і зарубіжних науковців, зокрема В.Д. Базилевича, О.О. Гаманкової, С.С. Осадця, Р.Т. Юлдашева. Однак сьогодні, з огляду на те, що фінансова криза вносить значні корективи в розвиток страхових ринків практично всіх країн світу, є потреба в дослідженні впливу кризи на страхові ринки України й Росії, розробці пропозицій щодо подолання його наслідків та подальшого розвитку цих ринків. Тому метою статті є дослідження перспектив розвитку страхових ринків України та Росії в умовах кризи, а також розробка антикризових заходів на мікро- й макрорівні.

Якщо ще на межі 2007-го і 2008 років страховий ринок Росії (як і України) демонстрував активне зростання та мав досить оптимістичні перспективи розвитку (до 2015 року прогнозувалося зростання обсягу ринку майже втричі — до 1,6 трлн руб.), то вже наприкінці 2008-го ситуація змінилася.

Темп зростання страхового ринку за зібраними преміями 2008 року становив 22 %, за виплатами — 29 %. При цьому найбільший обсяг виплат припав саме на друге півріччя. Найкрупнішим сегментом страхового ринку (крім обов'язкового медичного страхування) було страхування майна, зростання якого у 2008 році порівняно з 2007-им становило 15 %.

Традиційно друге півріччя є продуктивнішим для збору премій за обов'язкове медичне страхування (ОМС), обов'язкове страхування автоцивільної відповідальності (ОСАГО), страхування майна, що забезпечує зростання всього обсягу премій порівняно з першим півріччям; Однак у 2008 році воно становило лише 1 % (у 2007-му — 16%). Скорочення обсягу зібраних премій у другому півріччі 2008 року порівняно з першим спостерігалося в особистому страхуванні (майже вдвічі) й ОСАГО.

Загалом у зв'язку із фінансовою кризою страхові компанії очікують істотного зниження страхових внесків. Так, уже за результатами першого кварталу 2009 року страховий ринок Росії (без урахування зборів з ОМС) впав на 7,7 %, тоді як минулого року за аналогічний період він виріс на 13,5 %, а страховий ринок України за другий квартал 2009-го впав аж на 16,0 %.

Криза тією чи іншою мірою торкнулася всіх видів послуг страховиків. У Росії в першу чергу знизилися збори з ОСАГО, каско та страхування життя і здоров'я позичальників у роздріб. У продажу корпоративних продуктів скоротилися обсяги страхування застав і добровільного медичного страхування. Попит на автосіраху- вання зменшився великою мірою через зменшення обсягів банківського кредитування купівлі машин. При цьому зменшення зборів з ОСАГО в Росстрахнагляді пояснюють тим, що багато страхових компаній (СК) із відкликаними ліцензіями, але які працювали в першому кварталі, не подали своїх даних. У 29-ти компаній частка "автоцивілки" в портфелі перевищує 50%. Одначе ці компанії не наражаються на значний ризик, оскільки у зв'язку з недавнім підвищенням тарифів з ОСАГО (у другому кварталі 2009 року) їхні портфелі стануть менш збитковими.

На російському страховому ринку в першому кварталі виросли порівняно з минулим роком тільки сегменти страхування життя (+3,0 %) і відповідальності (+2,2%). Саме ці сегменти нерідко використовуються страховиками для мінімізації податків клієнтів. Недаремно серед лідерів цих сегментів з'явилися компанії з.невідомими широкому колу громадян назвами. Втім, на думку експертів, жодні схеми не допоможуть середнім і дрібним компаніям уникнути банкрутства, оскільки їхні обороти є незначними.

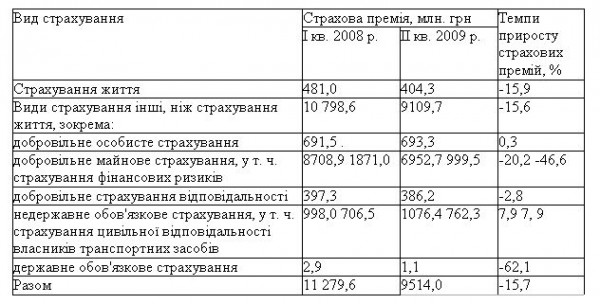

На страховому ринку України спостерігається спад і у страхуванні життя, й у ризикових видах страхування. Обсяг страхових премій, зібраних за II квартал 2008-го і 2009 року в розрізі видів страхування наведено в табл. 1.

Таблиця 1. Валові страхові премії за II квартал 2008-го та за II квартал 2009 року в розрізі видів страхування

Останнім часом поряд зі зниженням надходжень від страхових премій спостерігається зростання страхових виплат. Так, загальний показник рівня виплат у другому півріччі 2008 року помітно збільшився — на 12 % у цілому для всіх сегментів страхового ринку.

Найпомітніше зростання рівня виплат спостерігалося в сегменті особистого страхування (у 2,6 раза порівняно з першим півріччям), яке сталося за рахунок значного скорочення обсягу премій. Також досить збитковим для деяких СК було страхування каско. Так, у СК "ERGO РУСЬ" збитки за каско доходять до 70% (загалом компанія не збиткова). Отже, необхідно шукати шляхи підтримання рівня надходжень за цим видом страхування. За відсутності притоку нових машин (у зв'язку зі скороченням кредитування) альтернативним варіантом могли б стати нові програми для уживаних автомобілів із грамотним зниженням ризиків (наприклад за рахунок франшизи). На сьогодні найризиковішими видами страхування є страхування автомобільного, водного транспорту й фінансових ризиків.

Якщо така ситуація (зростання рівня виплат) на ринку триватиме й надалі, це призведе до значних втрат для багатьох СК, оскільки вони як у Росії, так і в Україні вже звикли жити за рахунок величезного приросту страхових премій (останніми роками в середньому по ринку Росії він становив 25 % річних, а України — 31 %). Нерідко виплати за страховками СК покривалися за рахунок не сформованих резервів, а грошових надходжень за новими полісами (активне кредитування сприяло щорічному приросту доходів страховиків).

Особливо важко в умовах скорочення вхідних фінансових потоків буде тим СК, які дотримувалися стратегії нарощення страхового портфеля за рахунок демпінгу з метою подальшого перепродажу компанії. А таких СК на сьогодні й у Росії, й в Україні чимало. До речі, багато компаній протягом останніх 2—3 років готувалися до продажу, нарощуючи обсяги страхових премій шляхом застосування демпінгу за цінами, високої комісійної винагороди, високої зарплати продавцям. Такі СК функціонували й отримували прибуток, використовуючи гроші, що приходять сьогодні, для покриття відповідальності завтрашнюю дня та для залучення клієнтів (виплачуючи величезні винагороди). Очевидно, що в умовах кризи такі компанії не виживуть, якщо не зможуть вчасно переорієнтуватися.

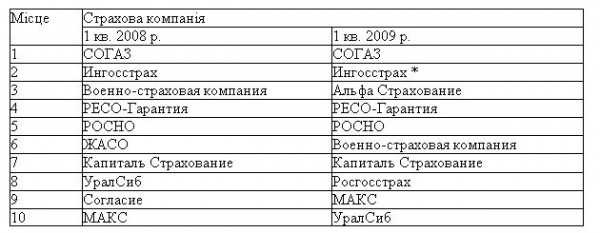

Загалом на страховому ринку як Росії, так і України працює велика кількість страховиків: у першому кварталі 2009 року їх число становило 768 (останніми роками спостерігається тенденція до зменшення) та 471 (тенденція до збільшення) відповідно. При цьому концентрація ринку є досить високою: в Росії на початку 2009 року на 10 найбільших компаній припадало 45,9 % страхових премій. В Україні значну частку валових премій акумулюють 10 компаній, які займаються страхуванням життя (81,7% премій) та 50 компаній, що займаються ризиковими видами страхування (77,3 % премій). Решта ринку характеризується великою кількістю дрібних, недостатньо капіталізованих компаній, частка яких є незначною. Саме вони є найвразливішими до ризиків, що виникають унаслідок фінансових криз. На нашу думку, на крупні й найрозвиненіші СК криза вплине меншою мірою (табл. 2).

Таблиця 2. Десятка найбільших страхових компаній Росії за розміром страхових премій

П'ять крупних компаній, а саме "Альфа Страхование", МАКС, "Ингосстрах", "Росгосстрах" і СОГАЗ, у першому кварталі 2009 року збільшили обсяги свого бізнесу.

Це стало можливим за рахунок:

— операцій злиття й поглинань ("Росгосстрах" купив "Русский мир", а СОГАЗ — "Шексну");

— гри на валютних курсах (деякі компанії, в першу чергу іноземні, збільшили обсяги за рахунок внутрішніх перерахунків із валюти на рубль);

— перерозподілу ринкових часток (страхувальники прагнуть, особливо в умовах нестабільності, мати справу з великими, відомими компаніями).

Дві компанії з десятки найбільших ("УралСиб" і РОСНО) за перший квартал не змінили своїх позицій, а у трьох СК ("Военно-страховая компания", "Капиталъ Страхование" і "PECO-Гарантия") обсяги зібраних премій зменшилися.

В Україні також спостерігаються певні зміни в десятці лідерів страхового ринку, крім перших трьох і п'ятої компанії (табл. 3).

Таблиця 3. Десятка найбільших страхових компаній України за розміром страхових премій

Крім того, на розвиток страхових ринків України й Росії негативно впливають деструктивні явища в банківському секторі. З одного боку, тимчасові перебої при знятті депозитних коштів спричинили затримки з виплатою страхових відшкодувань клієнтам, а з другого — зниження надійності ряду банків призводить до погіршення якості страхового інвестиційного портфеля СК. При цьому в найгіршому становищі опиняються ті СК, депозити яких знаходяться в банках, де

призначена тимчасова адміністрація (ці проблеми на сьогодні дуже актуальні для України).

Загалом унаслідок кризи страховий сектор постійно потерпатиме через низьку якість страхових інвестиційних портфелів (у тому числі банківських депозитів і корпоративних облігацій). Великі страхові компанії, за умови стабільності банків, у яких відкриті депозити, мають можливість із мінімальними втратами пережити складний період, оскільки навіть при зменшенні надходжень платежів вони зможуть частково покривати поточні витрати і страхові виплати з доходів від депозитних вкладів.

У зв'язку з цим особливу увагу СК повинні приділяти власній інвестиційній політиці. Ряд компаній уже усвідомили необхідність і важливість виваженого управління резервами в умовах кризи. Так, керівництво страхової компанії "Авеста" вважає, що невдалі операції на фондовому ринку, розміщення депозитів у проблемних банках — це перші, але не останні удари по страховій галузі. На його думку, при поглибленні кризи найбільшу небезпеку для страховика становлять дві речі: резерви та власні засоби, якими необхідно професійно управляти. У СК "Авеста" ці проблеми розв'язуються завдяки тому, що вона має свою інвестиційну компанію, яка управляє її резервами.

Поряд із тим, як ряд СК зазнали відчутних втрат від розміщення коштів в умовах фінансової кризи, компанії "ERGO РУСЬ" таких втрат вдалось уникнути за рухунок того, що вона розміщувала свої депозити в банку з рейтингом, не нижчим від рейтингу країни. Така політика хоч і не така дохідна, проте менш ризикова, до того ж може сприяти збільшенню клієнтів через підвищення довіри до СК. Утім, у Росії банків із таким рейтингом на сьогодні лише п'ять — шість. Незначною є їх кількість і в Україні.

Питання формування інвестиційного портфеля дуже важливе для компаній, які займаються страхуванням життя, оскільки вони повинні не лише зберегти кошти протягом тривалого періоду, а й примножити їх. Із цією метою компанії повинні постійно відстежувати ситуацію на ринку та негайно реагувати на її зміну.

Страхуванням життя в Росії займаються поки що дуже мало компаній, утім, вони переживають кризу трохи легше, ніж СК, які займаються ризиковими видами страхування. На думку експертів, на ринку страхування життя економічна й фінансова кризи практично не позначилися. Й така ситуація характерна не лише для Росії. На світовому ринку страхування життя особливих структурних змін не сталось. Основні лідери за останніх півроку дещо втратили, а саме: АХА — 40 %, "Aviva" — 36%, "Prudential" — 43%, "Generali Assicurazioni" — 28%. Проте загалом ринок страхування життя не зазнав значного падіння порівняно з non-life ринком, хоча зниження доходів суб'єктів у найближчій перспективі значно зменшить базу для цього ринку страхування, що, ймовірно, призведе до його скорочення. За таких умов вижити зможуть лише ті компанії, які утримають клієнтів та здійснюватимуть моніторинг і контроль витрат.

Нині на страховому ринку України й Росії у вигіднішому становищі перебувають компанії, які розвивали класичне страхування, без основної орієнтації на банківські продукти, страхування застав, іпотечне страхування тощо. Багато компаній, що обрали за основний напрям розвиток альтернативних каналів продажів, у першу чергу банківського, автодилерського, опинилися в сильній залежності, яка проявляється тільки в умовах кризи. Так, СК, котрі отримували платежі лише завдяки банкам і автодилерам, матимуть серйозні проблеми з ліквідністю, а СК, які володіли одним основним каналом збуту продуктів, можуть узагалі піти зі страхового ринку.

Як бачимо, на страховому ринку змінилася пріоритетність каналів продажу полісів. Якщо до кризи СК здебільшого приділяли увагу співпраці з банками й автосалонами та розширювали власну мережу відділень, то тепер вони орієнтуються на страхових агентів (залучають населення до прямих продажів). Продаж через агентів сприяє зменшенню витрат компаній (заощаджують на утриманні торговельних представництв). Яскравим прикладом української СК, котра зробила ставку на агентську мережу, є "Провідна". З початком кризи її керівництво вирішило призупинити відкриття нових підрозділів, скоротило персонал та урізало заробітну плату співробітникам, спрямувавши кошти на розвиток агентської мережі.

Великі ризикові страховики, орієнтовані на продаж полісів у роздріб, звільнили до 20 % співробітників, у деяких компаніях було скорочено до 30—40 % штату. СК, що працюють у корпоративному сегменті й на ринку перестрахування, практично не звільняли людей, оскільки їхні штати від початку не були перевантажені працівниками.

На наш погляд, страховим компаніям варто розробляти власні програми з "виживання" в умовах фінансової кризи. Так, СК AT "РОСНО" для підтримання результативності діяльності вживає заходи щодо раціоналізації управління й методів ведення бізнесу, зокрема шукає резерви для скорочення витрат і поєднання функцій у сфері мідл- і бек-офісу. Ведеться робота з побудови єдиного операційного центру, де будуть централізовані прості бухгалтерські функції, обробка страхової документації й урегулювання збитків, а також щодо трансформації дочірньої компанії "Allianz РОСНО Життя" в сестринську компанію. Крім того, фахівці компанії постійно працюють над удосконаленням продуктової лінійки, зокрема, було розроблено адаптований антикризовий продукт "Каско-Казка" із франшизою, до речі, досить недорогий.

Компанії зі страхування життя й ризикового страхування адаптуються до умов кризи по-різному. Багато СК ризикового сектору оновили продуктову лінійку: відмовилися від дорогих страховок, замінивши їх порівняно дешевими продуктами, а деякі спробували зосередитися на сегментах, у яких вони посідають лідируючі позиції, відмовившись від просування в нові ринкові ніші. Що стосується компаній зі страхування життя, то вони, як правило, не оновлювали продуктову лінійку, однак змінили підхід до продажу (періодичність сплати страхових внесків, відстрочку платежу за страховку в разі виникнення у клієнта матеріальних труднощів тощо).

На сьогодні на страхових ринках України й Росії спостерігаються такі тенденції:

— загострення конкуренції;

— обмеження можливостей щодо якісного відбору привабливих ризиків для власного страхового портфеля;

— створення незбалансованого портфеля страховика;

— втрата страховиками й перестраховиками як інституціональними інвесторами можливості надійно вкладати страхові резерви;

— неможливість використовувати певні канали продажу, які застосовували раніше (зокрема, банківського — внаслідок зменшення кредитування);

— скорочення перестрахової місткості ринку;

— брак обігових коштів та зниження ліквідності СК;

— затримки виплат страхових відшкодувань;

— посилення недовіри серед населення до страхових компаній.

Зазначені процеси з кінцевому підсумку можуть призвести до зниження платоспроможності, порушення фінансової стабільності і стійкості страховика, й навіть його банкрутства.

За прогнозами, складеними аналітиками "Market Capital Solutions" (MARCS), на 2009 рік очікується падіння страхового ринку Росії мінімум на 8 %, або до 490— 510 млрд руб. (без урахування ОМС). При цьому найвідчутніших втрат зазнають сегменти страхування майна, каско, добровільного медичного страхування (ДМС) і страхування від нещасного випадку або хвороби. В Україні передбачається ще більше падіння страхового ринку.

Аби не допустити такої ситуації, необхідно вжити антикризові заходи як на рівні конкретної страхової компанії, так і на рівні держави.

На рівні страхової компанії забезпеченню беззбиткової діяльності СК як Росії, так і України в умовах фінансової кризи сприятимуть такі заходи:

— оптимізація (мінімізація) всіх витрат (на службовий транспорт, оренду, офісну техніку тощо);

— перегляд структури персоналу й оптимізація його складу з метою зменшення витрат на персонал;

— підвищення лояльності персоналу;

— інформаційно-комунікаційне забезпечення антикризових заходів;

— виважене формування страхового портфеля та постійний моніторинг його якості (виявлення і виключення збиткових продуктів);

— диверсифікація страхового портфеля (не орієнтуватися на один напрямок, навіть якщо він здається беззбитковим);

— коригування продуктового ряду (впровадження нових продуктів, які максимально відповідають потребам споживачів у сучасних умовах, тобто з урахуванням зниження платоспроможності населення). У цьому контексті можна робити ставку на продукти, що передбачають франшизу, оскільки вартість таких полісів менша (в автострахуванні, ДМС);

— вилучення активів із ризикових банків і підприємств;

— розміщення депозитів у банках, рейтинг яких не нижчий від рейтингу країни;

— професійне (адекватне) формування ціни страхового продукту (вона має бути якісно збалансованою та відповідати збитковості конкретного страхового портфеля);

—пошук нових каналів продажу (закриття нерентабельних відділень, орієнтація на агентську мережу);

— орієнтація на клієнта в умовах загострення конкуренції (подбати про збереження найцінніших клієнтів).

Слід зазначити, що погіршення ситуації на російському й українському ринках страхування певною мірою зумовлене відсутністю належної державної стратегії реалізації антикризових заходів у даній сфері.

На рівні держави в першу чергу необхідно вжити заходи з:

— прийняття антикризового закону щодо страхового ринку;

— вирішення питань стосовно неповернення банками коштів страхових компаній, відновлення їх ліквідності;

— очищення ринку від схемних, неплатоспроможних і недобросовісних СК;

— протидії демпінгу;

— припинення порушень прав споживачів страхових послуг;

— розвитку класичних видів страхування (передусім страхування наземного транспорту, обов'язкового страхування цивільно-правової відповідальності автовласників, страхування життя);

— удосконалення механізму нагляду за діяльністю страхового ринку в умовах

кризи.

З метою зменшення впливу фінансової кризи держава повинна спрямувати зусилля на забезпечення прозорості діяльності, відновлення ліквідності страховиків, запровадження механізму передачі страхового портфеля іншому страховикові, встановлення рівноправних партнерських відносин із банками, забезпечення ефективного контролю наявності полісів обов'язкового страхування тощо.

Пікус Р.В