Оцінка вартості підприємства (бізнесу) (2009)

4.1. Основні поняття, види й етапи банкрутства підприємства

Фінансова криза підприємства — порушення фінансової рівноваги підприємства в результаті протиріччя між необхідним обсягом фінансових потреб і фінансовим станом (потенціалом) підприємства.

Антикризове керування підприємством — це сукупність дій, спрямованих на досягнення економічної заможності підприємства, під якою розуміється сукупність трьох складових:

здатності виконувати свої зобов'язання;

здатності здійснювати виробничу діяльність, без порушень майнових інтересів контрагентів і платіжної дисципліни;

здатності забезпечувати розширене відтворення вкладених ресурсів.

Антикризове керування підприємством в умовах здійснення процедур банкрутства укладається в забезпеченні цих принципів на заданому тимчасовому інтервалі.

Процедури антикризового керування й банкрутства регламентовані й визначені відповідними законодавчими актами.

Правовою основою оцінки вартості підприємств у процесі антикризового керування є правові становища, сформульовані в різних законодавчих і нормативних документах. Основними з них є федеральні закони від 29 липня 1998 р. № 315-ФЭ " Про оцінну діяльність у Російській Федерації", від 26 жовтня 2002 р. № 127-ФЗ " Про неспроможність (банкрутстві)".

Боржник — громадянин, у тому числі індивідуальний підприємець, або юридична особа, яка оказалася нездатна задовольнити вимоги кредиторів по грошових зобов'язаннях і (або) виконати обов'язок по сплаті обов'язкових платежів протягом установленого строку.

Обов'язкові платежі — податки, збори й інші обов'язкові внески в бюджет відповідного рівня й державні позабюджетні фонди в порядку й на умовах, які визначаються законодавством Російської Федерації.

Кредитори — особи, що мають стосовно боржника права вимоги по грошових і інших зобов'язаннях про сплату обов'язкових платежів, про виплату вихідних допомог і про оплату праці осіб, що працюють за трудовим договором.

Мораторій — призупинення виконання боржником грошових зобов'язань і сплати обов'язкових платежів.

Неспроможність (банкрутство) — визнана арбітражним судом нездатність боржника в повному обсязі задовольнити вимоги кредиторів по грошових зобов'язаннях і (або) виконати обов'язок по сплаті обов'язкових платежів.

Позасудовим заходом, спрямованої на відновлення платоспроможності боржника, є досудова санація.

При розгляді справи про банкрутство боржника — юридичної особи застосовуються наступні процедури банкрутства:

спостереження;

фінансове оздоровлення;

зовнішнє керування;

конкурсне проведення;

світова угода.

Досудова санація. У випадку виникнення ознак банкрутства, певних Законом про банкрутство, керівник боржника зобов'язано направити засновникам (учасникам) боржника, власникові майна боржника — унітарного підприємства відомості про наявність ознак банкрутства.

Спостереження — процедура банкрутства, застосовувана до боржника з метою забезпечення схоронності його майна, проведення аналізу фінансового стану боржника, складання реєстру вимог кредиторів і проведення перших зборів кредиторів.

Фінансове оздоровлення — процедура банкрутства, застосовувана до боржника з метою відновлення його платоспроможності й погашення заборгованості відповідно до графіка погашення заборгованості.

Зовнішнє керування — процедура банкрутства, застосовувана до боржника з метою відновлення його платоспроможності.

Конкурсне проведення — процедура банкрутства, застосовувана до боржника, визнаного банкрутом, з метою розмірного задоволення вимог кредиторів.

Світова угода. На будь-якій стадії розгляду арбітражним судом справи про банкрутство боржник, його конкурсні кредитори й уповноважені органі має право укласти світову угоду, тобто угода сторін про припинення судового спору й взаємних поступках.

Банкрутство підприємства є результатом одночасної спільної негативної дії зовнішніх і внутрішніх факторів. За наявними оцінками, у розвинених країнах зі стійкою політичною й економічною системою до банкрутства на 1/3 причетні зовнішні фактори й на 2/3 — внутрішні.

Зовнішні фактори платоспроможності можуть бути міжнародними, національними й ринковими.

Міжнародні фактори складаються під впливом загальноекономічних факторів:

економічної циклічності розвитку провідних країн;

стану світової фінансової системи, що характеризується політикою міжнародних банків;

стабільності міжнародної торгівлі — залежить від укладених міжурядових договорів і угод ( про створення зон вільного підприємництва, прикордонної торгівлі, митних тарифах і митах);

міжнародної конкуренції (збільшення частки ринку фірм-конкурентів).

Національні фактори виявляють досить відчутний вплив на фінансову заможність кожного господарюючого суб'єкта й складаються під впливом:

політичної стабільності й спрямованості внутрішньої політики держави;

економіко-демографічних факторів, які характеризуються циклічністю економічного розвитку; рівнем доходів, нагромаджень населення, тобто купівельною спроможністю (рівень цін, можливість одержання кредиту); підприємницькою активністю.

Ринкові фактори складаються під впливом: психологічних факторів, що проявляються у звичках, традиціях і нормах споживання, перевазі одних товарів і запереченні інших (споживчий вибір);

науково-технічних факторів, що визначають усі складові процесу проведення товару і його конкурентоспроможність. Зміни в технології проведення, вироблені підприємством для забезпечення конкурентних переваг, вимагають, як правило, значних капітальних вкладень і можуть протягом якогось досить тривалого періоду негативно відображатися на прибутковості підприємства, у тому числі й внаслідок невдач при впровадженні нової технології. Може негативно позначитися на прибутковості й зменшення обсягу продажів продукції підприємства внаслідок появи на ринку по більш низьких цінах товарів конкурентів, у проведенні яких використовується більш прогресивна технологія, що забезпечує менші виробничі витрати;

форм конкуренції, на які впливають рівень витрат проведення, рівень технологій, якість продукції й рівень маркетингу.

Не менш численні й внутрішні (ендогенні) фактори платоспроможності, що визначають розвиток підприємства, що і є результатом його діяльності.

У самому загальному виді їх можна згрупувати по п'ятьом основним групам:

конкурентна позиція фірми — ціль, галузь діяльності, традиції, репутація й імідж, кваліфікаційний склад керівництва й персоналу, частка ринку й стадія життєвого циклу;

ресурси і їх використання — прогресивність коштів і методів проведення, тривалість виробничого циклу, рівень виробничих запасів, диверсифікованість проведення;

маркетингові стратегії й політика — прогресивність коштів і методів проведення, тривалість виробничого циклу, рівень виробничих запасів, оборотність коштів;

фінансовий менеджмент — структура балансу, платоспроможність, ліквідність, співвідношення власних і позикових коштів, вартість капіталу, структура майна, інвестиційна привабливість, дохід на акцію, рівень прибутки й рентабельність.

Для порушення справи про неспроможність (банкрутстві) беруться до уваги вимоги до боржника, якщо такі вимоги визнані боржником не раніше чому за один місяць до дати подачі заяви про банкрутство або підтверджені розв'язком, що вступили в законну чинність, суду або іншим виконавчим документом, а також заборгованість по обов'язкових платежах.

Для визначення наявності ознак банкрутства боржника беруться до уваги:

розмір грошових зобов'язань, у тому числі розмір заборгованості за передані товари, виконані роботи й зроблені послуги;

суми позики з урахуванням відсотків, що підлягають сплаті боржником, за винятком зобов'язань перед громадянами, перед якими боржник відповідає за заподіяння шкоди життя й здоров'ю;

зобов'язання по виплаті авторської винагороди;

зобов'язання боржника — юридичної особи перед засновниками (учасниками), що випливають із такої участі.

Виділяють наступні види банкрутства підприємств.

Реальне (юридичне) банкрутство — характеризує повну нездатність підприємства відновити в майбутньому періоді свою платоспроможність.

Технічне банкрутство — стан неплатоспроможності підприємства, викликане простроченням його дебіторської заборгованості. Технічне банкрутство при ефективнім антикризовім керуванні підприємством, включаючи його санірування, може не привести до юридичного його банкрутства.

Навмисне банкрутство — характеризує навмисне створення (або збільшення) керівником або власником підприємства його неплатоспроможності; нанесення ними економічного збитку підприємству в особистих інтересах або в інтересах інших осіб; свідомо некомпетентне фінансове керування. Виявлені факти навмисного банкрутства переслідуються в карному порядку.

Фіктивне банкрутство — характеризує свідомо неправильне оголошення підприємством про свою неспроможність із метою введення в оману кредиторів для одержання від них відстрочки (розстрочки) виконання своїх кредитних зобов'язань або знижки із суми кредитної заборгованості. Такі дії також переслідуються в карному порядку.

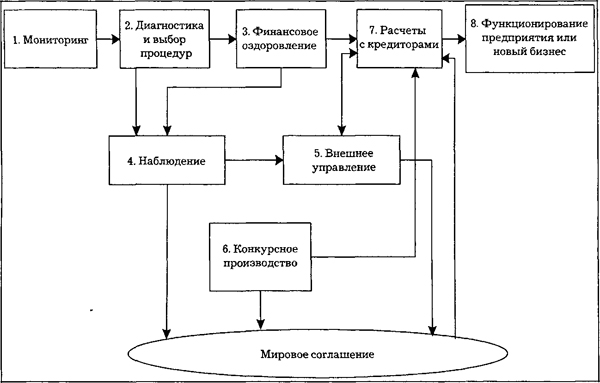

У цілому процес висновку підприємства із кризового стану (з використанням банкрутства як антикризового інструмента) виглядає в такий спосіб (мал. 1).

Етап 1. Моніторинг економічного стану підприємства припускає аналіз його фінансової звітності й аудит підприємства.

Етап 2. Експрес-аналіз (діагностика) ефективності можливих реорганізаційних і антикризових заходів. У результаті здійснюється вибір найбільш ефективного комплексу заходів.

Етап 3. Проведення процедур фінансового оздоровлення, у тому числі реструктуризації боргів, реорганізації бізнесу.

Етап 4. Використання процедур, передбачених банкрутством. У тому числі — порушення справи в арбітражному суді, уведення спостереження й призначення тимчасового керуючого. Установлення вимог кредиторів і вибір подальших процедур (зовнішнє керування, конкурсне проведення, світова угода).

Рис. 1. Схема етапів антикризового керування підприємством

Етап 5. Уведення (продовження) зовнішнього керування й призначення зовнішнього керуючого; мораторій на борги; розробка й реалізація плану зовнішнього керування, вичленовування з бізнесу боржника рентабельних проведень і створення нових АТ, нагромадження ресурсів для розрахунків із кредиторами.

Етап 6. Уведення конкурсного проведення й призначення конкурсного керуючого; продаж бізнесу й ліквідація боржника із частковим або повним погашенням кредиторської заборгованості.

Етап 7. Розрахунки із кредиторами з коштів, які вдалося виручити в ході фінансового оздоровлення, зовнішнього керування й конкурсного проведення на основі прийнятої світової угоди.

Етап 8. Функціонування реорганізованого підприємства (у випадку успішного завершення процедури зовнішнього керування) або нового підприємства ( при продажі бізнесу в конкурснім проведенні).

У тому випадку, якщо вартість підприємства не менше кредиторської заборгованості, можуть бути виділені ліквідні активи з майна підприємства, за рахунок яких здійснюється погашення довга. частина, що залишився, так званих надлишкових активів може бути основою для організації нового бізнесу. Однак для остаточного розв'язку необхідно зіставити можливі ефекти (виникаючі фінансові потоки) у випадку зовнішнього керування й конкурентного проведення. Вибір здійснюється на користь більш ефективного варіанта, який і є основою світової угоди. У результаті ефективно проведених заходів щодо антикризового керування забезпечується підвищення рентабельності й ділової активності підприємства.

Таким чином, процедура банкрутства є способом оздоровлення економіки. Основні цілі застосування процедур банкрутства:

- подолання збитковості підприємства й поліпшення його фінансового становища;

звільнення бізнесу від боргів і дозвіл протиріч між боржником і кредитором;

проведення реструктуризації;

реалізація угод купівлі-продажу (придбання кредитором усієї або частини власності боржника, його майнового комплексу або бізнесу);

переділ власності між власниками фірми.

Реалії російського бізнесу дають простір для можливості

використання процедур банкрутства за межами його прямого призначення. При цьому реалізуються такі мети, які або прямо не пов'язані з бізнесом даного підприємства, або не є цілями його безпосередніх учасників.

До таких мет належать:

особисте збагачення власника, який здійснює навмисне банкрутство, навмисно спотворюючи реальне фінансове становище підприємства. У результаті підприємство або продається афілійованій структурі (або довіреній особі) цілком по низькій ліквідаційній вартості з наступним перепродажем його по більш високій ринковій ціні, або воно продається вроздріб ( у тому випадку, якщо такий варіант продажу забезпечує більші доходи від реалізації:

догляд від податків. При цьому банкрутство розглядається як спосіб відхилення від податків: немає підприємства — немає податків;

відхилення від розплати із кредиторами. Як і у випадку з податками, здійснюється навмисне приховання активів підприємства;

банкрутство як складений елемент стратегії ведення корпоративних воєн. При цьому агресором можуть переслідуватися як мети усунення конкурента, так і мети захоплення окремого "ласого шматка" бізнесу, наприклад ділянки землі, займаного даним підприємством (такий варіант особливо характерний для Москви й Московського регіону, де ціни на землю дуже високі);

оборонні цілі, що захищають підприємство від агресії конкурентів або кредиторів. У цих випадках використовується контрольований підприємством варіант банкрутства.

Наприклад, процес банкрутства супроводжується продажем бізнесу, у ході якого підприємство міняє свою організаційно-право- вую форму: з ВАТ перетвориться в ЗАТ або ТОВ, що створює додатковий захист від ворожого поглинання.

Наявність схованих цілей і неявного кола зацікавлених осіб значно ускладнює процедуру банкрутства. Основними сторонами, що відкрито заявляють про власні інтереси в процесі банкрутства, прийнято вважати:

власників;

топ-менеджмент;

трудовий колектив і акціонерів;

кредиторів;

владні структури й регіональні адміністрації;

торгово-промислові компанії й фінансово-промислові групи — ФПГ (у чиї організаційні структури включене неспроможне підприємство).

У кожної із цих сторін стосовно підприємства, що перебуває в кризовій ситуації, різні позиції.

Перша сторона — власник.

Власник, розглянутий як сумлінний (ефективний) учасник процесу оздоровлення підприємства, здатний організувати ефективне управління власністю й контролювати діяльність керівника, у цілому зацікавлений у фінансовім оздоровленні підприємства, погашенні заборгованості, що нагромадився, перед кредиторами, стабільному й динамічному розвитку підприємства. Однак у російських умовах для такого власника характерним є бажання знизити податковий прес держави й піти від податків шляхом перекладу значної частини прибутки в тінь.

Поряд із цим є й інший тип власника — несумлінний (неефективний). Такий власник в основному націлений на одержання негайної вигоди й своїми діями може підштовхувати підприємство до "планового" банкрутства, для того щоб, застосовуючи судові процедури, розпродати його вроздріб.

Третій тип власника — трудовий колектив. Цей тип власника, як правило, одержав у спадщину підприємство, яке ні за яких умов найближчим часом не може бути ефективним. Іноді мова може йти про підприємствах-гігантах, що представляють соціальну значимість для регіону. Такі підприємства одержали назву градоутворюючих або навіть регіонотворюючих, тому вони не можуть бути просто ліквідовані. У той же час усі спроби фінансування таких підприємств ( у тому числі за рахунок бюджету) неминуче приводять до втрати коштів. Можливим виходом для оздоровлення таких підприємств може бути розробка й реалізація проекту реструктуризації.

Але виконання такої роботи власними чинностями виявляється непосильним завданням для власника. Доводиться прибігати до послуг спеціалізованих консалтингових фірм, відібраних на конкурсній основі, що вимагає відповідного фінансування, у тому числі й з бюджетних джерел.

Друга сторона — керівник підприємства. Він є розпорядником власності, найчастіше не будучи власником підприємства (власником його вагомої частини), і в такому випадку не має легального права на одержання прибутку від його діяльності. Зате він має реальні можливості розпоряджатися прибутком у свою користь.

Власник, особливо неефективний, не здатний здійснювати діючий контроль над діяльністю керівника.

В умовах безконтрольності економічний інтерес керівника може полягати в організації й присвоєнні тіньових фінансових потоків і в продовженні такого положення як можна довше.

Третя сторона — зовнішній керуючий. У тому випадку, якщо ініційована судова процедура банкрутства, арбітражним судом на підприємство направляється арбітражний (зовнішній) керуючий. Його позиція найчастіше не збігається ні з позицією власника, ні тим більше з позицією керівника.

Таким чином, інтереси учасників процедури банкрутства можуть бути не тільки несхожими, але й конфліктними. У зв'язку із цим дуже важливою проблемою є повнота й адекватність вистави цих інтересів у законодавстві про банкрутство.

Менш чому за десять років у Російській Федерації було прийнято три закони про банкрутство, які різним образом позиціонували учасників цієї процедури щодо центральної осі "кредитор — боржник".

Перший закон був прийнятий в 1993 р. і носив "проборжниковий" характер ( тобто був орієнтований на захист інтересів боржника). Відповідно, кількість справ, збуджених по ньому, було дуже малим.

Другий закон, прийнятий в 1998 р. і покликаний усунути недоліки свого попередника, вийшов явно "прокредиторським". Порушити справу про банкрутство стало настільки легко, що цим стали активно користуватися, а в ряді випадків — зловживати з метою перерозподілу власності.

Закон, прийнятий в 2002 р., являє собою відомий компроміс інтересів і є більш збалансованим. Він припускає ( у порівнянні з попереднім варіантом закону):

деяке ускладнення процедури порушення справи про банкрутство;

більш незалежний характер процедури призначення арбітражного керуючого;

збільшення ролі реабілітаційних і примирливих процедур ( у тому числі — перехід до фінансового оздоровлення, а також перехід від конкурсного проведення до зовнішнього керування, використання світової угоди);

зміцнення правових позицій засновників боржника;

можливість заміщення активів боржника (створення на базі майна боржника одного або декількох ВАТ у процесі зовнішнього керування й конкурсного проведення).